Что такое банковская гарантия простым языком: своими словами о БГ

Жесткие условия бизнеса требуют материальное подтверждение надежности от исполнителей, которые собираются заключить выгодную сделку.

В свое время было опробовано не мало вариантов, некоторые из которых работают до сих пор.

Залоги, кредиты, поручительство – это и многое другое оказалось менее функционально и выгодно, по сравнению с банковской гарантией.

Что такое БГ простым понятием?

Содержание материала

В чем смысл?

Объясняя простым языком, что такое банковская гарантия, первым делом нужно установить стороны, между которыми она заключается. В обычных случаях их 3:

- Гарант, коим может выступать банк или коммерческая структура.

- Принципал, у которого возникла необходимость доказать свою надежность при заключении контракта, или же отсрочить свои платежи государственным службам.

- Бенефициар, в пользу которого заключается гарантийный договор.

Банковская гарантия является лучшим инструментом обеспечения безопасности отношений в бизнесе.

При ее использовании принципал (исполнитель) и бенефициар (заказчик) подписывают контракт, включающий условия выплаты штрафа за допущенные нарушения или невыполнение (наступления гарантийного случая). Если пункты контракта не будут выполнены исполнителем, бенефициар получит неустойку.

Выплаты произведет гарант (банк или коммерческая структура) в соответствии с условиями гарантийного договора с принципалом.

Получать банковское обеспечение имеют право только юридические лица, а также физические, имеющие статус предпринимателя.

Преимущества БГ

Чем хороша?

Привлекательность банковской гарантии в том, что она выгодна сразу всем сторонам, участвующим в отношениях.

Для бенефициара

Заказчик точно уверен, что при наступлении гарантийного случая, его убытки будут возмещены. При этом нет необходимости возиться с судовыми процессами, продажей залогового имущества и прочими неприятными проблемами.

Он получает деньги после предоставления нужных бумаг от гаранта, и тот, по условиям договора, не имеет права отказать в выдаче или уменьшить сумму обеспечения.

При ведении бизнеса часто встречаются случаи, когда необходимо уверить партнера в надежности сделки. Мало того, многие случаи прописаны законодательно. Участие в государственных контрактах относятся к ним.

Частные структуры самостоятельно принимают решение, нужно ли им банковское обеспечение, а чаще всего им пользуются.

Для принципала

Российский бизнес переживает нелегкие времена. При условии точного соблюдения законодательных норм и условий договора, банковское обеспечение становится значительной финансовой поддержкой. Зачем нужна банковская гарантия принципалу? Среди самых частых поводов для ее использования:

- участие в тендерах и получение крупных контрактов без замораживания оборотных средств;

- получение аванса на выполнение работы под банковское обеспечение;

- организация выставок без уплаты пошлин, материалов и товаров с возможностью отсрочки платежа;

- освобождение от предоставления аванса в случае производства акцизных спиртосодержащих продуктов;

- уменьшение платежа в налоговые службы;

- ограждение имущества и оборотных средств фирмы от судебного ареста при прохождении процесса, в целях чего предоставляется гарантия на ту же сумму.

Если не происходило наступления гарантийного случая, бизнес не страдает вообще, выплачивая всего 3-5% от общей суммы обеспечения. Но даже при выплате банком указанных средств, его финансовые траты будут иметь характер отложенного платежа еще 3 месяца, давая возможность пользоваться ими в виде кредитных средств (10-30% от невозвращенной суммы).

Гарант

Для чего нужна банковская гарантия финансовым структурам? Кредитные организации получают доходы от проданных продуктов. Гарантии – один из них. Но обычно речь идет о крупных суммах и солидных, надежных клиентах, а, значит, о немалых доходах. Риски компенсируются депозитными счетами, наличием залогового имущества, поручительством других организаций или физических лиц. Крупные заработки банки получают:

- возможность получать оплату только за само обещание выплатить средства, которые все это время находятся на счетах кредитной организации;

- большие проценты от выплаченной суммы при наступлении гарантийного случая;

- доходы от продажи залогового имущества в случае невыполнения клиентом долговых обязательств.

Результатом заключения договора о получении банковской гарантии станет не просто выгода каждого из участников, но и возможность развития малого и среднего бизнеса в целом, общий подъем состояния экономики. И это не пустые слова, популярность данного инструмента продолжает расти с каждым годом.

Кто может стать гарантом в БГ?

Кто может стать гарантом

Обычную гарантию имеют право выдавать банки и коммерческие организации, при этом их выдача не должна превышать 25% от капитала структуры. Нарушение этого требования Центрального Банка может спровоцировать отзыв лицензии.

Для государственных конкурсов лицензию выдают только банки, отобранные Минфином, при том список ежемесячно обновляется. Его можно найти на сайте государственной структуры. Для остальных сторон выбор такого гаранта будет оптимальным, поскольку государство выдвигает высокие требования:

- лицензия на протяжении 5 лет;

- капитал составляет от 1 млрд. в национальной валюте;

- отсутствие грубых нарушений и признаков банкротства при проведении министерской проверки.

Раньше работать с выдачей гарантии могли страховые организации, но на данный момент законодательство запрещает такое производство.

Получение БГ

Как получить

Далеко не каждому удается купить продукт выгодно. Коммерческие организации выдвигают меньше требований, но стоимость продукта значительно завышают. Банки соглашаются работать на выгодных условиях, но с избранными клиентами, не позволяя себе рисковать и ввязываться в проблемы с задолженностями, ведь речь идет о значительных суммах. Чтобы обеспечить для себя надежного гаранта дешево, необходимо:

- иметь стаж лицензионной деятельности не менее 3 месяцев, предпочтительнее от года;

- подтвердить документально прибыльность своего бизнеса;

- сотрудничать с банком постоянно, имея расчетный, а еще лучше депозитный счет;

- владеть имуществом и депозитными счетами для возможности предоставления залога;

- ранее успешно выполнять заказы подобного профиля.

Что касается суммы гарантии, она определяется со стороны:

- заказчика суммой контракта;

- исполнителя объемом годового дохода;

- банка размером его капитала.

Оформление начинается как раз из определения необходимой суммы. Далее выбирается финансовая организация, которая работает с данным продуктом и соглашается выдать нужный объем средств.

В зависимости от сроков предоставления, можно оформить классическим, самым выгодным вариантом, который занимает до 2-х недель. Если есть необходимость ускорить процесс, многие банки соглашаются на ускоренную процедуру, но повышают оплату почти вдвое. Электронные торговые площадки соглашаются принимать документы в электронном виде, что тоже ускоряет оформление, но ограничивает в суммах получаемого обеспечения.

Принципал подает пакет документов, банк его рассматривает, выносит решение и предоставляет обеспечение.

Как выглядит банковская гарантия? Предоставляется на фирменном бланке или в электронном виде.

Далее действует до окончания указанного в договоре срока, или наступления гарантийного случая.

Необходимые документы

Для подлинного и выгодного гарантийного обеспечения необходимо предоставить:

- регистрационные документы;

- бухгалтерские отчеты за год;

- на право обладания имуществом, подходящим для использования под залог;

- документы из налоговой об отсутствии невыполненных обязательств.

Кроме того банк тщательно проверит кредитную историю, удостоверится, что имущество не находится под судебным арестом, сама фирма не участвует в судебных тяжбах по невыполненных финансовых обязательствах.

Если организация, выступающая гарантом, не требует эти данные, в частности оригиналы регистрационных документов, скорее всего речь идет о мошенничестве и стоит пересмотреть свой выбор в ее отношении.

Надежный гарант не только помогает в решении финансовых вопросов, но и поднимает престиж бизнеса, позволяет работать сразу с несколькими контрактами.

Появление банковских гарантий на российском рынке – серьезная поддержка отечественных предпринимателей.

Материалы по теме:

guarantee-bank.ru

Банковская гарантия — Википедия

Материал из Википедии — свободной энциклопедии

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 15 сентября 2017; проверки требуют 20 правок. Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 15 сентября 2017; проверки требуют 20 правок. У этого термина существуют и другие значения, см. Гарантия.Банковская гарантия — один из способов обеспечения исполнения обязательств, при котором банк, иное кредитное учреждение, страховая организация или иная коммерческая организация (гарант) выдает по просьбе должника (принципала) письменное обязательство уплатить кредитору (бенефициару) денежную сумму при предоставлении им требования об её уплате.

Также выделяют в российском законодательстве независимую гарантию (включившую в себя банковскую гарантию как подвид), как один из способов обеспечения исполнения обязательств, при котором банк, иное кредитное учреждение, страховая организация или иная коммерческая организация (гарант) выдаёт по просьбе должника (принципала) письменное обязательство уплатить кредитору (бенефициару) денежную сумму при предоставлении им требования об её уплате. Если гарантию выдаёт банк или иная кредитная организация, то она именуется банковской гарантией.

В силу независимой гарантии банк, иное кредитное учреждение или страховая организация (гарант) дают по просьбе другого лица (принципала) письменное обязательство уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о её уплате[1]. Независимая гарантия — выдаваемое банком-гарантом поручительство за выполнение клиентом либо другим лицом денежных или иных обязательств. В случае невыполнения этих обязательств банк, выдавший гарантию, несёт ответственность по долгам заемщика в пределах, оговорённых в гарантии. Банковская гарантия выдаётся под соответствующее обеспечение.

Независимая гарантия — поручительство банка-гаранта за выполнение денежных обязательств своего клиента; при неуплате клиентом в срок — это сделает банк[3].

ru.wikipedia.org

Банковская гарантия по 44-ФЗ от «А» до «Я»

Здравствуйте, уважаемый(ая) коллега! Сегодня мы с вами поговорим о банковских гарантиях по 44-ФЗ, а именно что это такое и для чего они нужны. Информации по данной теме в интернете более чем достаточно, однако она очень плохо структурирована и разбросана частями по разным ресурсам. По этой причине у многих имеется весьма поверхностное представление по данному вопросу. Я же своей серией статей хочу исправить эту ситуацию и максимально подробно и последовательно раскрыть эту тему. И так, давайте приступим…

Содержание:

1. Что такое банковская гарантия простым языком?

2. Содержание банковской гарантии

3. Срок действия банковской гарантии по 44-ФЗ

4. Безотзывная банковская гарантия

5. Основания для отказа в принятии банковской гарантии

6. Реестр банковских гарантий

7. Образец банковской гарантии по 44-ФЗ

1. Что такое банковская гарантия простым языком?

Понятие гарантии определено в части первой статьи 368 Гражданского кодекса РФ.

Банковская гарантия (БГ) — это письменное обязательство банка (гаранта) уплатить кредитору принципала (бенефициару) в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования об ее уплате.

Т.е., если участник закупки (поставщик) не выполнит своих обязательств перед заказчиком, за него возместит денежные средства банк, а дальше поставщик будет должен уже банку.

Т.е. ключевыми звеньями БГ являются: гарант (банк), принципал (участник закупки, поставщик) и бенефициар (заказчик). Бывает в этой цепи ещё и 4-е звено — брокер (посредник между гарантом и принципалом).

Принципалом по банковской гарантии является участник закупки (поставщик), который обязан предоставить БГ в качестве обеспечения исполнения своих обязательств.

Бенефициаром по банковской гарантии является государственный (муниципальный) заказчик, иными словами его можно назвать выгодоприобретателем. Именно он, в случае нарушения принципалом обязательств, будет иметь право обратиться к гаранту (банку) за получением суммы БГ в качестве компенсации убытков, вызванных нарушением условия обязательств.

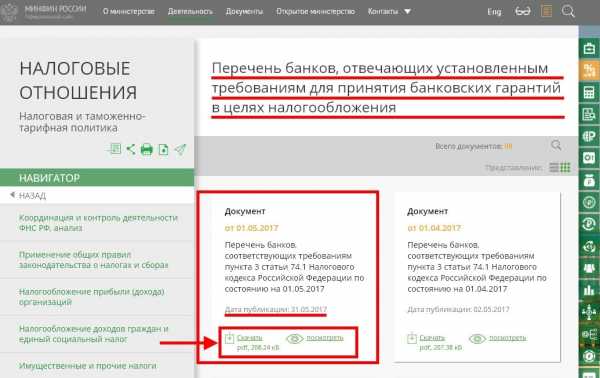

Государственные и муниципальные заказчики в качестве обеспечения заявок и обеспечения исполнения контрактов в рамках 44-ФЗ принимают БГ, выданные банками, включенными в предусмотренный статьей 74.1 Налогового кодекса РФ перечень банков, отвечающих установленным требованиям для принятия БГ в целях налогообложения.

Актуальный перечень банков можно найти на сайте Минфина России по адресу: //www.minfin.ru/ru/perfomance/tax_relations/policy/bankwarranty/. По состоянию на 31.05.2017 года в этом списке находятся 279 банков.

Примечание: В рамках 44-ФЗ участнику закупки предоставлена возможность обеспечить заявку на участие в торгах не только в виде денежных средств, но и в виде БГ. Однако стоит отметить, что согласно части 1 статьи 44 44-ФЗ такая возможность есть исключительно при проведении конкурсов и закрытых аукционов. Согласно части 2 статьи 44 участие в электронных аукционах по-прежнему обеспечивается только путем внесения денежных средств.

2. Содержание банковской гарантии

Согласно части 2 статьи 45 Федерального закона № 44-ФЗ БГ должна быть безотзывной и должна содержать:

- сумму банковской гарантии, подлежащую уплате гарантом заказчику в установленных частью 13 статьи 44 44-ФЗ случаях (Примечание: это уклонение или отказ участника закупки заключить контракт, а также непредоставление или предоставление с нарушением обеспечения исполнения контракта), или сумму БГ, подлежащую уплате гарантом заказчику в случае ненадлежащего исполнения обязательств принципалом в соответствии со статьей 96 44-ФЗ;

- обязательства принципала, надлежащее исполнение которых обеспечивается БГ;

- обязанность гаранта уплатить заказчику неустойку

- условие, согласно которому исполнением обязательств гаранта по БГ является фактическое поступление денежных сумм на счет, на котором в соответствии с законодательством РФ учитываются операции со средствами, поступающими заказчику;

- срок действия банковской гарантии с учетом требований статей 44 и 96 44-ФЗ (Примечание: Согласно части 3 статьи 44 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения заявки, должен составлять не менее чем два месяца с даты окончания срока подачи заявок. Согласно части 3 статьи 96 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения исполнения контракта, должен превышать срок действия контракта

- отлагательное условие, предусматривающее заключение договора предоставления БГ по обязательствам принципала, возникшим из контракта при его заключении, в случае предоставления БГ в качестве обеспечения исполнения контракта;

- установленный Правительством РФ перечень документов, предоставляемых заказчиком банку одновременно с требованием об осуществлении уплаты денежной суммы по БГ. (См. Постановление Правительства РФ от 08.11.2013 г. №1005 “О банковских гарантиях, используемых для целей Федерального закона “О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд”).

В том случае, если это предусмотрено извещением об осуществлении закупки, документацией о закупке, проектом контракта, заключаемого с единственным поставщиком (подрядчиком, исполнителем), в БГ включается условие о праве заказчика на бесспорное списание денежных средств со счета гаранта, если гарантом в срок не более чем 5-ть рабочих дней не исполнено требование заказчика об уплате денежной суммы по БГ, направленное до окончания срока действия БГ.

Важный момент! Согласно части 4 статьи 45 44-ФЗ запрещается включение в условия БГ требования о представлении заказчиком гаранту судебных актов, подтверждающих неисполнение принципалом обязательств, обеспечиваемых БГ.

3. Срок действия банковской гарантии по 44-ФЗ

Еще раз повторюсь, что БГ в рамках 44-ФЗ может быть предоставлена участником закупки в качестве обеспечения заявки и в качестве обеспечения исполнения контракта. В связи с этим и сроки действия таких гарантий должны быть разными.

Согласно части 3 статьи 44 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения заявки, должен составлять не менее чем два месяца с даты окончания срока подачи заявок.

Согласно части 3 статьи 96 44-ФЗ срок действия БГ, предоставленной в качестве обеспечения исполнения контракта, должен превышать срок действия контракта

4. Безотзывная банковская гарантия

Безотзывная банковская гарантия – это самый надежный способ обеспечения обязательств. Поскольку такая гарантия подразумевает под собой то, что банк выдавший её, не имеет права на ее отзыв при любом стечении обстоятельств. Т.е. гарант обязан выполнить все взятые на себя обязательства в полном объеме.

Согласно статьи 378 ГК РФ обязательство гаранта перед бенефициаром прекращается:

- уплатой бенефициару суммы, на которую выдана гарантия;

- окончанием определенного в независимой гарантии срока, на который она выдана;

- вследствие отказа бенефициара от своих прав по гарантии;

- по соглашению гаранта с бенефициаром о прекращении этого обязательства.

5. Основания для отказа в принятии банковской гарантии

Основанием для отказа в принятии БГ заказчиком является:

- отсутствие информации о БГ в реестре банковских гарантий;

- несоответствие БГ условиям, указанным в частях 2 и 3 статьи 45 44-ФЗ;

- несоответствие БГ требованиям, содержащимся в извещении об осуществлении закупки, приглашении принять участие в определении поставщика (подрядчика, исполнителя), документации о закупке, проекте контракта, который заключается с единственным поставщиком (подрядчиком, исполнителем).

Важный момент! В случае отказа в принятии БГ заказчик в срок, не превышающий 3-х рабочих дней со дня её поступления, информирует в письменной форме или в форме электронного документа об этом лицо, предоставившее гарантию, с указанием причин, послуживших основанием для отказа.

6. Реестр банковских гарантий

БГ, предоставляемая участником закупки в качестве обеспечения заявки на участие в конкурсе или закрытом аукционе либо в качестве обеспечения исполнения контракта, должна быть включена в реестр банковских гарантий, размещенный в единой информационной системе (ЕИС).

Исключение составляют БГ, предоставляемые в качестве обеспечения заявок и исполнения контрактов, если такие заявки и (или) контракты содержат сведения, составляющие государственную тайну. Сведения о таких гарантиях включаются в закрытый реестр банковских гарантий, который не размещается в ЕИС.

При выдаче БГ банк предоставляет принципалу выписку из реестра банковских гарантий.

Банк, выдавший БГ, не позднее одного рабочего дня, следующего за датой ее выдачи, или дня внесения изменений в условия БГ включает необходимые информацию и документы в реестр банковских гарантий либо в указанные сроки направляет в соответствии с порядком формирования и ведения закрытого реестра БГ информацию для включения в закрытый реестр БГ.

Ведение реестра и размещение его в единой информационной системе в сфере закупок осуществляет Федеральное казначейство.

В реестр БГ и закрытый реестр БГ включаются следующие информация и документы:

- наименование, место нахождения банка, являющегося гарантом, ИНН или в соответствии с законодательством иностранного государства аналог ИНН;

- наименование, место нахождения поставщика (подрядчика, исполнителя), являющегося принципалом, ИНН или в соответствии с законодательством иностранного государства аналог ИНН;

- денежная сумма, указанная в БГ и подлежащая уплате гарантом в случае неисполнения участником закупки в установленных случаях требований 44-ФЗ;

- срок действия БГ;

- копия БГ, за исключением БГ, информация о которой подлежит включению в закрытый реестр БГ;

- иные информация и документы, перечень которых установлен Правительством РФ.

7. Образец банковской гарантии по 44-ФЗ

Единой формы БГ, которая обязательна к использованию в настоящее время нет, есть только требования закона к её обязательному содержанию (44-ФЗ, ГК РФ).

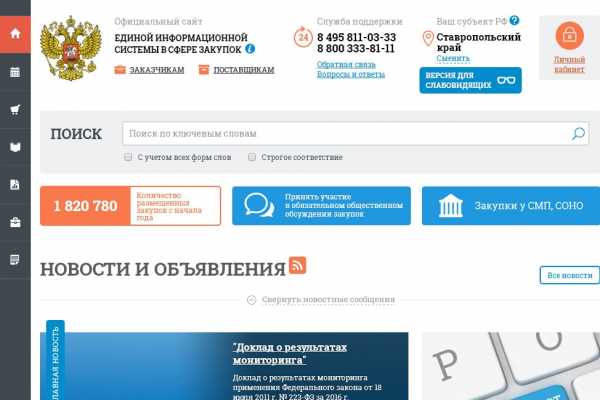

Для того чтобы посмотреть как выглядит банковская гарантия по 44-ФЗ и скачать образец на свой компьютер, достаточно зайти в реестр БГ на сайте www.zakupki.gov.ru.

Для этого вам необходимо зайти на главную страницу сайта www.zakupki.gov.ru.

Примечание: Все картинки в статье кликабельны. Для увеличения изображения достаточно щелкнуть левой кнопкой мыши по картинке и она откроется в полном размере.

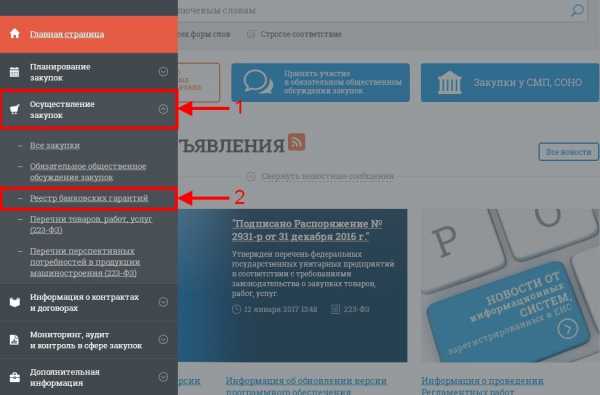

Затем в левом вертикальном меню выбрать раздел «Осуществление закупок» и в выпадающем меню выбрать пункт “Реестр банковских гарантий”.

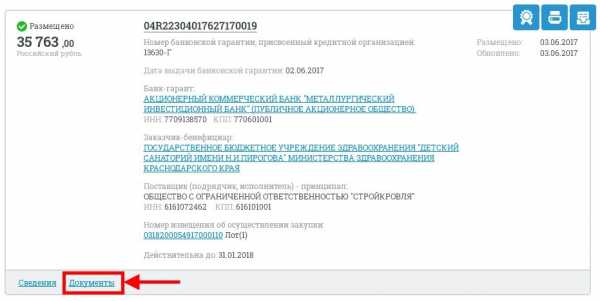

После нажатия по данному пункту перед вами откроется центральное окно реестра со сведениями о размещенных в нем банковских гарантиях. Для того чтобы посмотреть документы, прикрепленные на сайте, необходимо нажать на ссылку “Документы”, расположенную ниже основных сведений о гарантии.

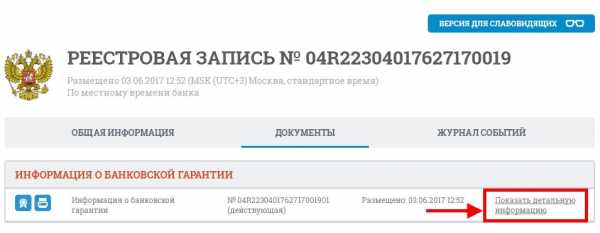

Перед вами появится окно с информацией о БГ. Справа вам необходимо будет нажать по ссылке “Показать детальную информацию”

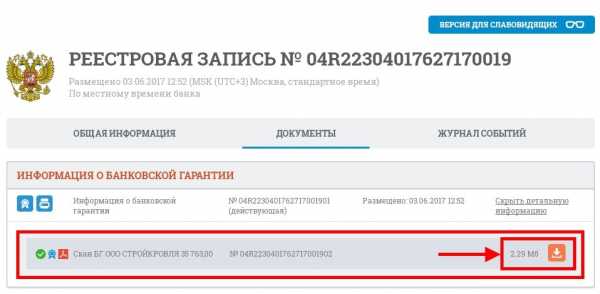

Ниже появится строка с прикрепленным на сайте “сканом” БГ. Для того чтобы его скачать, достаточно нажать по пиктограмме с изображением стрелки, расположенной справа.

Вот и все действия, которые вам необходимо выполнить. Как видите все достаточно просто.

Статья получилась достаточно большой, поэтому на этом я, пожалуй, сегодня остановлюсь. Информацию о том, как получить банковскую гарантию читайте в следующей статье.

И в завершении предлагаю вам посмотреть небольшой видеоролик от компании ООО «Бикотендер», который называется “Банковская гарантия: все, что нужно знать участникам торгов”.

На этом сегодня все! До встречи в следующей статье.

zakupkihelp.ru

Банковская гарантия — что это, для чего нужна + срок и оформление

Здравствуйте! В этой статье мы расскажем про назначение банковской гарантии и о случаях её применения.

Сегодня вы узнаете:

- Чем отличается банковская гарантия от поручительства и кредитов;

- Кто может ею воспользоваться;

- Как избежать трудностей при оформлении банковской гарантии.

Для чего предоставляется банковская гарантия

В сфере бизнеса стороны в большей части сделок нуждаются в подтверждении ожидаемого результата. К примеру, вы можете быть заинтересованы в том, что поставка продукции покупателю будет им оплачена в определённый срок. В то же время покупатель надеется, что товар придёт в целостности и сохранности, согласно заключённому договору и сделанной предоплате.

Уверенность каждого участника сделки подтверждается определённой гарантией. Именно её банковская разновидность выступает гарантом за результат соглашения между сторонами.

Иными словами, банковская гарантия – это документ, составленный в письменном виде между кредитором и должником с участием кредитной организации. Банк выступает здесь как лицо, которое выплатит средства кредитору в случае невыполнения обозначенных условий сделки должником.

Кредитора в таком договоре принято именовать бенефициаром, должника – принципалом, а банк – гарантом. В качестве последнего может выступать и страховая компания.

Когда потребуется гарантия

Существуют разные ситуации, в которых запрос банковской гарантии кредитором – один из этапов заключения сделки.

В зависимости от целей применения выделяют следующие виды банковских гарантий:

- Тендерная гарантия (на конкурсной основе) – необходима для подтверждения того, что лицо, выигравшее тендер, не откажется от дальнейшего сотрудничества;

- Гарантия исполнения – даёт уверенность, что материалы будут привезены, услуг

kakzarabativat.ru

Что такое банковская гарантия (простым языком) и для чего она нужна?

Понятие «банковская гарантия» представляет собой наиболее эффективный инструмент для обеспечения безопасности сделки.

По сути, это кредитный продукт, который по своему эквиваленту намного дешевле денежного кредита. Предоставляя данные услуги, банк берет комиссию, т. е. свои проценты.

Что это такое

Говоря простым языком, банковская гарантия представляет собой обязательство банка, изложенное в письменной форме, что при невыполнении им определенных условий контракта, они обязаны выплатить заказчику обозначенную сумму денег.

Это необходимо для достижения максимальной эффективности при выполнении тех обязательств, которые указаны в договоре. При заключении многих сделок именно этот фактор, способствующий снижению рисков, является основным условием для дальнейшего совместного сотрудничества.

В таких процессах, как правило, участвует три субъекта, а именно:

- Первый субъект называется гарантом и представляет собой учреждение, которое берет на себя финансирование, взимая за это определенную плату и конкретные обязательства.

- Вторым субъектом выступает принципал, а именно сам инициатор для предоставления данного обязательства, он же и является исполнителем за основным контрактом.

- Третье же лицо, он же заказчик за основным контрактом, называется бенефициаром, это то лицо, чьи интересы защищаются.

От вида сделки зависит классификация банковских гарантий.

Читайте также: Стоимость патента для ИП в МО

Существуют такие банковские гарантии, как:

- тендерная гарантия, она же конкурсная. В том случае, если победитель тендера по каким-либо причинам отказывается от дальнейшего сотрудничества, эта гарантия способна снизить риски заказчика;

- исполнительная гарантия. Такой вид гарантии занимается максимальным снижением рисков при поставке товара, гарантируя ее своевременность и полноту. То же самое происходит и при выполнении каких-либо работ или услуг;

- платежная гарантия. Обеспечивает контроль за своевременностью оплат за предоставляемые услуги (работы) или поставку товара;

- авансовая гарантия. Это контроль за исполнением обязательств по возврату авансового платежа, если по каким-либо причинам были нарушены условия сделки, как по срокам, так и по объему;

- налоговая, таможенная гарантия. Следит за тем, как выполняются обязательства перед этими госорганами.

Помимо вышеперечисленных, существуют и другие виды гарантий, которые зависят от того, какие цели поставлены перед сделкой. Помимо этого, банковские гарантии делятся на отзывные и безотзывные.

Зачем нужны банковские гарантии

Чтобы простым языком более доступно объяснить, для чего же нужны банковские гарантии, лучше воспользоваться примером.

Рассмотрим следующую схему работы:

- Фирма П (принципиал) решила заключить контракт с фирмой Б (бенефициаром), он же и есть заказчик, проще говоря покупатель данного товара.

- Далее фирма Б пытается себя обезопасить и получить определенные гарантии, что товар будет доставлен в нужный срок и в полном объеме. Для этого фирма П, он же принципиал и исполнитель, привлекает гаранта, а именно банк В, и получает у него необходимую гарантию в письменном виде.

- Далее банк В обязуется взять на себя гарантии по выполнению обязательств, то есть выплатить фирме Б, если фирма П не выполняет свои обязательства, оговоренного процента от суммы контракта. Естественно, банк такие обязательства тоже берет на себя за определенную сумму.

- Если такой случай происходит и фирма П нарушает свои обязательства, то она у банка в письменной форме может потребовать выполнения его гарантийных обязательств по выплате возмещения ущерба.

- Банк же, в свою очередь, выплачивает необходимую сумму бенефициару, т. е. заказчику, а от фирмы П (принципиала) будет требовать возмещения уплаченных ими средств.

Есть еще другие способы, как снизить риски при сделке, – это получение денежного залога, но для этого фирма-исполнитель должна извлечь из денежного оборота определенную сумму денег. Стоит отметить, что это довольно невыгодное предприятие, так как в этом случае часто приходится прибегать к привлечению заемных средств, что будет в несколько раз дороже.

Процедура оформления

Процедура оформления состоит из таких этапов:

- само желание заключить такую сделку;

- поиск исполнителем (принципиалом) непосредственного гаранта в виде банка;

- оформление заявления для получения гарантии;

- представление в банк-гарант пакета всех необходимых документов;

- проведение действий по проверке клиента на его платежеспособность;

- непосредственное заключение самого соглашения между принципиалом и гарантом;

- само оформление договора.

Поиск банка-гаранта можно осуществлять как самостоятельно, так и через брокера. Проще даже будет обратиться в банк, который работает напрямую без посредников, а именно в Сбербанк.

Какие необходимо иметь документы

Каждый банк, который решил взять на себя гарантийное обязательство, в первую очередь рискует своими средствами. Последние расходуются, если наступил случай. Возмещение средств по договору должно поступить от клиента, обязующегося их оплатить.

Читайте также: Какой коэффициент инфляции при расчете платы за негативное воздействие

Для этого перед заключением сделки банк потребует представить следующий пакет документов, а именно:

- само заявление на предоставление гарантии;

- копии ИНН, выписка из ЕРГЮЛ, которая должна быть выдана не позднее 30 дней;

- копия протокола учредительного собрания и копия свидетельства о регистрации, которые обязательно должны быть заверены у нотариуса;

- действительный список всех участников ООО, а также копии их паспортных данных;

- копии сертификатов и лицензий;

- имеющиеся договора аренды или документы, подтверждающие право собственности;

- копии документов, которые подтверждают полномочия руководителя и главного бухгалтера, а также их паспортных данных;

- копия самого проекта, на который хотят взять гарантию;

- полный бухгалтерский отчет за год по доходам и расходам;

- отчетность по финансам за полгода;

- при упрощенной системе налогообложения необходимо представить декларацию о доходах и расходах за год, а при ЕНВД, нужно представить соответствующую декларацию о налогах;

- предъявить справку, подтверждающую отсутствие долгов;

- отчет о проведенной аудиторской проверке.

На нашем сайте вы можете получить совершенно бесплатно консультацию профессионального юриста!

Самое популярное:

finbazis.ru

Что такое банковская гарантия простым языком

Банковская гарантия — это обязательство банка по выплате определенной денежной суммы. Денежная сумма выплачивается банком заказчику по договору, если исполнитель договора, получивший банковскую гарантию, нарушил условия договора. Размер денежной гарантии и порядок ее выплаты зависит от того, какая банковская гарантия была получена.По сути, банковская гарантия — это обязательство, которое оформляется в письменном виде и заверяется гербовой печатью. Обязательство подписывается между двумя участниками: заемщиком и банком. Заключается же данное обязательство в пользу третьего участника — заказчика.

Заемщик является исполнителем контракта. Банк — гарантом. Заказчик по контракту — бенефициаром.

Таким образом, банковская гарантия — это документ, который, как и все документы, должен быть составлен по всем правилам закона. Безусловно, к банковским гарантиям есть свои требования. Так, в соответствии с законодательством в обязательном порядке должно быть указано:

●

дата оформления гарантии;●

полное название участников;●

обязательство, которое обеспечивает данная гарантия;●

размер денежной выплаты и схема ее расчета;●

срок действия обеспечения;●

условия, при которых выплачивается гарантия;●

необходимые документы для гарантийной выплаты.Итак, мы перечислили данные, которые должны быть в каждой банковской гарантии. Однако это не означает, что участники такого соглашение не вправе вписать дополнительные пункты. Такое право у них есть. Важно, чтобы все вписанные пункты были согласованы с каждым участником.

Таким образом, в банковскую гарантию можно вписать дополнительно:

●

условия, при которых гарантийная сумма может измениться;●

ситуации отзыва банковской гарантии;●

право кредитора (бенефициара) на передачу права требования третьим лицам.Могут быть прописаны и другие условия, которые специально не оговариваются российским законодательством, но которые согласованы сторонами, подписывающими документ.

Обратите внимание, что банковская гарантия снижает риски и одновременно проверяет финансовое положение вашего контрагента. Безусловно, это имеет цену. Цена же банковской гарантии зависит от следующих составляющих.

Во-первых, от вида гарантии.

Во-вторых, от срока гарантии.

В-третьих, от суммы гарантии.

Обычно ее цена — это от 2% до 10% от суммы гарантийной выплаты.

Если гарантией не воспользовались, вернуть уплаченную за ее выдачу комиссию нельзя. Банковская гарантия — невозвратный инструмент.

Банковские гарантии бывают нескольких видов в зависимости от конечной цели получателя:

●

Тендерная: обязательное обеспечение сделки при госзакупках, которое гарантирует, что участник будет соблюдать условия конкурса и выполнит взятые на себя обязательства по заключению контракта по итогам конкурса.●

Платежная: чаще всего используется для получения возможности рассрочки платежа от поставщика и является гарантией оплаты продукции, если случится просрочка или задолженность со стороны должника.●

Таможенная: актуальна при растаможке товара и оформлении его при пересечении границы, выплачивается она в ситуациях, установленных законом, налоговым органам.●

Выполнения: гарантирует выполнение исполнителем условий контракта надлежащим образом, в противном случае банковские выплаты получает заказчик.●

Возврат платежа: заказчик по контракту получает от банка сумму невозвращенного авансового платежа.●

Возврат кредита: гарантию, в случае невыплаты кредита, получает кредитор.Гарантом сделки может выступать не только банк. Такую функцию на себя может брать кредитное учреждение или коммерческая организация. Но если гарантом выступает не банк, то получаемая гарантия не является, естественно, банковской. Юридически такая гарантия приравнивается к договору поручительства.

Банковская гарантия требуется часто, если вы хотите участвовать в госзакупках. Такую гарантию можно получить лишь в специальных уполномоченных банках. Список таких банков утверждается Минфином.

Банковская гарантия требуется также и для участия в тендере. Однако мало иметь такую гарантию, ее еще надо зарегистрировать в Единой информационной системе закупок. Есть исключения, которые позволят обойтись без этой регистрации. Если вы получите банковскую гарантию для участия в тендере в банке, который имеет право выдавать гарантии в соответствии с ФЗ-223, то регистрацию осуществляет банк. Список таких банков, работать с которыми вам проще, есть на сайте ЦБ.

Всё о банковской гарантии можно узнать, изучив соответствующие нормативные акты. Самый главный — Гражданский кодекс РФ, где этой теме уделено 12 статей с 368 по 379. Кроме этого, есть статья 74.1 Налогового кодекса РФ, ФЗ №44 и постановление правительства РФ от 08.11.13 г. №1005.

sovcom.pro

Что такое банковская гарантия простым языком

читайте также

Поручительство, которое выдается банком и является гарантом выполнения клиентами либо другими лицами денежных обязательств, называется банковская гарантия. В случае, когда клиент не выполняет свои обязательства, банк берет на себя их выполнение и несет ответственность, которая была оговорена в условиях предоставления гарантии. Далее постараемся рассказать простым языком что такое банковская гарантия, кому она нужна и как получить, какие бывают подводные камни.

Что такое банковская гарантия и какие существуют виды:

- Тендерная банковская гарантия обеспечивает участие в конкурсах, закупках,торгах и различных аукционах. Является главным обеспечением того, что после окончания торгов участник-победитель выполнит свои обязательства по контракту, подписанному со своим заказчиком. Срок ее действия ограничен моментом подписания контракта между заказчиком и победителем, а размер не превышает 5% от будущей сделки. Тендерная банковская гарантия – это документ, который выдается банком-гарантом в качестве подтверждения того, что в случае невыполнения надлежащим образом обязательств исполнителя, банк выплатит гарантийную сумму заказчику. Пример: потенциальный подрядчик принял участие в конкурсе, выиграл его, но от заключения контракта уклоняется — в таком случае заказчику придётся заново проводить торги и нести определённые финансовые и временные потери. Именно для таких случаев ещё до начала проведения конкурса со всех заявившихся участников заказчик требует тендерную банковскую гарантию;

- Банковская гарантия на выполнение обязательств — это гарантия, обеспечивающая исполнение условий контракта. Является самой важной и самой затратной по получению для исполнителя, она зачастую покрывает гарантийные обязательства по контракту и может быть выдана на несколько лет. Пример: подрядчик построил объект и при заключении контракта заказчиком было выдвинуто условие, предусматривающее гарантийные обязательства. В данном случае, срок действия банковской гарантии заканчивается вместе со сроком гарантийных обязательств подрядчика;

- Платёжная банковская гарантия обеспечивает возврат авансовых платежей. Если контрактом предусмотрен авансовый платёж, заказчик вправе требовать оформления данного вида банковской гарантии. Срок действия такой гарантии оканчивается либо после выполнения определённого вида работ (поставки продукции), либо при возврате аванса за невыполненные работы.

Банковская гарантия обеспечивает должное исполнение принципалом (исполнитель контракта) всех обязательств перед бенефициаром (заказчик). При этом принципал выплачивает вознаграждение гаранту за выдачу банковской гарантии. Однако банк, может отказаться от исполнения всех требований, в случае если сможет доказать, что принципал действует в ущерб гаранту сознательно. Пример: подрядчик не произвел должным образом скрытые работы, вследствие чего произошёл гарантийный случай и бенефициар обращается к банку-гаранту с требованием возместить убытки. Если банк докажет, что исполнитель сознательно не выполнил условия контракта, то он имеет законное право отказать в выплате.

Дополнительно банковские гарантии подразделяются на условные и безусловные. Основные отличия:

- Условная банковская гарантия — это

- Безусловная банковская гарантия отличается от условной тем, что

Срок, на который выдается банковская гарантия – существенное условие гарантийного обязательства. Срок действия банковской гарантии

При отсутствии указаний о сроке, гарантийного обязательства не возникает. Инициатором гарантии, является принципал, заинтересованный в заключении соглашения. Определенный бенефициар, может не указываться в гарантии, она может выдаваться на еще не известного бенефициара. А принципал, наоборот, должен конкретно указываться, поскольку гарантия выдается по его просьбе. Правоотношения между бенефициаром и гарантом возникают с момента представления письменного требования об уплате суммы, которая указана в банковской гарантии.

О банковской гарантии

Для начала необходимо составить заявление на выдачу Банковской Гарантии. Так как, при отсутствии данного документа, гарантия не является действительной. Далее происходит процедура, в которой изучают заявление на предоставление банковской гарантии и принимают окончательное решение. Следующий этап – заключение договора, который полностью регламентирует все аспекты отношений трех сторон контракта.

- Бенефициар в банковской гарантии — это получатель выгоды (кредитор), которому должны поступить денежные средства по соглашению банковской гарантии.

- Принципал в банковской гарантии — это лицо, которое заинтересовано в заключение договора банковской гарантии и является его инициатором. Банковская гарантия выдается по заявлению Принципала банком-гарантом, который берет на себя обязательства, прописанные в банковской гарантии.

После подписания договора происходит:

- Оплата гаранту оговоренной суммы;

- Выдача сертификата на Банковскую Гарантию и ее проверка;

- Предоставление гарантии бенефициару.

Гарант обязывается к выплате денежной суммы в полном соответствии с договором. Это значит, что в гарантийном обязательстве гарант имеет право указывать гарантийные случаи, перечень нарушений, с появлением которых возникает основание для предъявления требований по выплате суммы. Банковская гарантия сохраняет силу даже после прекращения главного обязательства либо признания его не действительным. Гарант должен выполнять все свои обязательства, даже в том случае, когда принципал против этого. Более конкретную информацию, новости рынка обеспечения контрактов Вы можете прочесть на нашем сайте в соответствующем разделе.

ПО ВСЕМ ВОЗНИКШИМ ВОПРОСАМ ПРОСЬБА ОБРАЩАТЬСЯ ПО ТЕЛЕФОНУ 8 800 500 5990

Поделиться в соц. сетях

allsro.com