Что такое банковский аккредитив и зачем он нужен простыми словами

Зачастую сложные финансовые термины с пугающими названиями оказываются простыми вещами, необходимыми не только для организаций, но и для физических лиц.

В данной статье мы простыми словами расскажем о том, что такое аккредитив и зачем он нужен.

Изображение с сайта www.buro-potapenko.ru

Простым языком о том, что такое аккредитив

Надежный способ обезопасить организацию от рисков, связанных с предоплатой по финансовым сделкам или подстраховаться при сотрудничестве с новыми поставщиками это аккредитив.

Аккредитив – открытый в банке специальный счет, который дает возможность зарезервировать находящуюся на нем сумму, при торговых отношениях. В случае полного соблюдения участниками условий договора банк обязуется выплатить определенною сумму средств получателю.

Банк выступает неким гарантом и берет на себя ответственность за осуществление выплаты средств. Это дает выгодные условия и поставщику и получателю. Первый точно знает, что получит оплату товаров, а второй уверен в том, что своевременно сможет произвести оплату.

Что такое банковский аккредитив?

Это безопасный вид расчета, позволяющий дать гарантии обеим сторонам сделки, за счет чего процесс купли-продажи происходит быстрее.

Схема работы аккредитива

- Участники заключают договор, где точно прописаны условия расчета.

- Покупатель обращается в банк-эмитент для открытия счета, вносит на него определенную в договоре сумму денег (бронирует средства).

- Поставщик предоставляет банку исполнителю необходимый пакет ценных бумаг.

- После того, как будет открыт аккредитивный счет, эмитент сообщит об этом авизующему банку (банку продавца).

- Авизующий банк уведомляет поставщика об удачном открытии счета.

- Продавец доставляет товары покупателю и предоставляет пакет ценных бумаг, подтверждающих эту операцию, банку исполнителю.

- Происходит проверка предоставленных ценных бумаг авизующим банком.

- В зависимости от особенностей контракта, перечисление суммы денежных средств на счет поставщика осуществляет активизирующий банк или эмитент.

Для того, чтобы было проще разобраться в схеме, рассмотрим ее наглядно на картинке.

Изображение с сайта blog-finansist.ru

Договор аккредитива

Документ, регулирующий отношения участников содержит в себе всю информацию обязательную для проведения сделки. В договоре фиксируются:

- Реквизиты продавца и покупателя.

- Вид используемой формы.

- Бронируемая сумма денежных средств.

- Сроки выполнения действий.

- Сумма комиссии.

- Порядок выплат.

- Инструкции для случаев непогашения задолженности.

- Права и обязанности участников.

Участниками таких финансовых сделок могут стать как юридическое так и физическое лицо.

Аккредитивная оплата

Денежный перевод будет осуществлен только после выполнения всех условий, прописанных в контракте. Перечисление денег на счет поставщика происходит после доставки товаров покупателю и предоставления в банк ценных бумаг, подтверждающих данную процедуру. В случае, если условия контракта были нарушены или выполнены не полностью, покупатель вправе вернуть товар продавцу и отказаться выплачивать деньги.

Изображение с сайта argo-bad.ru

Это важно

Счет открывает покупатель на собственные средства или на условиях кредитования.

Открытие аккредитивного счета

Для того, чтобы открыть такой счет в банке необходимо написать заявление, в котором указана следующая информация:

- Номер контракта.

- Реквизиты поставщика.

- Вид, размер и сроки работы счета.

- Способ его выплаты.

- Данные о предоставляемых товарах.

- Реквизиты авизующего банка.

- Список документов, после предоставления которых денежные средства поступят на счет поставщика.

Виды аккредитива

Изображение с сайта vse-temu.org

В зависимости от полномочий банка и сторон выделяют несколько видов счетов:

Отзывной – банк вправе на основании письменного заявления от плательщика аннулировать счет в одностороннем порядке. Не пользуется большой популярностью из-за отсутствия гарантий у продавца.

Безотзывный – возможность отзыва денег отсутствует, после предоставления документов, подтверждающих доставку товара, поставщик получит за него денежные средства. В настоящее время это наиболее распространенный вид.

Подтвержденный – банк переводит средства на счет продавца даже без наличия денег на счете покупателя. Такой вид предоставляет поставщику дополнительную гарантию на получение средств, но очень рискован для банков, поэтому облагается дополнительной комиссией.

Покрытый – авизующий банк перечисляет денежные средства на счет эмитента, в определенный период времени. Данный вид не очень востребован в большинстве стран мира.

Непокрытый – авизующий банк позволяет эмитенту списывать указанную в договоре сумму денежных средств с корреспондентского счета.

Резервный – банк, открывший счет предоставляет письменное обязательство продавцу о произведении платежей вместо покупателя, если второй не выполнит условия договора. Такой вид гарантирует исполнение обязательств покупателем перед поставщиком.

Револьверный – чаще открывают на часть от полного размера платежа, после выплат покупателя возобновляется до оговоренной ранее суммы. Применяется в областях, где поставляют товары по фиксированному графику.

Циркулярный – дает возможность получить деньги по аккредитиву во всех корреспондентах авизующего банка.

С красной оговоркой – по указанию эмитента авизующий банк производит зачисление части денежных средств продавцу до предоставления ценных бумаг, подтверждающих доставку.

Преимущества и недостатки аккредитива

Изображение с сайта сталинка.com.ua

К положительным сторонам можно отнести:

- Юридическое контролирование договора.

- Снижение риска поставщика не получить денежных средств.

- Гарантия своевременных поставок для покупателя.

- Возможность получения сверхприбыли со средств покупателя.

- Возможность экономии на процентных платежах в отличие от обычного кредитования.

Отрицательные стороны:

- Без предоставления документов, определенных при составлении договора денежные средства не поступят на счет получателя.

- Длительность сделки из-за большого объема документов.

- Законодательство может ограничить сделки по аккредитивам.

- Достаточно высокие комиссии за услуги.

Процесс авизования

Один из этапов работы аккредитива – это авизование аккредитивов.

Представляет собой проверку информации, содержащейся в документах и сообщение получателю средств об открытии счета.

Этот процесс наиболее важный и длительный. Правила авизования регулируются соответствующим законодательством. Банки относятся к этому процессу ответственно, чтобы избежать нарушений постановления.

Не стоит верить мошенникам, которые тратят на проверку документов небольшое количество времени.

Аккредитивы для физических лиц

Изображение с сайта vashbiznesplan.ru

Такие счета используются не только при торговых сделках, но и при сотрудничестве физических лиц. Сущность операции не меняется – аккредитив выступает гарантом получения денежных средств. Его используют для того, чтобы обезопасить себя от возможного мошенничества при дорогостоящих покупках, например, недвижимости.

Как аналог такой операции банки могут предложить физическим лицам пользование банковской ячейкой.

Сущность ее работы:

- Покупатель вносит сумму денежных средств в ячейку в присутствии поставщика.

- Происходит проверка суммы.

- Доставка товаров.

- Предоставление пакета ценных бумаг, подтверждающих доставку.

- Продавец получает денежные средства из ячейки.

Такая форма сделок является довольно длительной, поэтому предприниматели предпочитают форму аккредитива.

Итак, мы постарались простым языком рассказать о том, что такое аккредитив. На нашем сайте представлено множество статей по другим финансовым терминам, из них вы можете получить больше информации об эффективном ведении бизнеса.

vklady-investicii.ru

Аккредитив — Википедия

Материал из Википедии — свободной энциклопедии

Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 22 ноября 2016; проверки требуют 7 правок. Текущая версия страницы пока не проверялась опытными участниками и может значительно отличаться от версии, проверенной 22 ноября 2016; проверки требуют 7 правок.Позволяет:

- осуществить платёж в пользу бенефициара (получателя средств по аккредитиву) указанной в аккредитиве суммы по представлении последним в банк документов в соответствии с условиями аккредитива в указанные в тексте аккредитива сроки;

- оплатить, акцептовать или учесть переводной вексель;

- предоставить полномочия другому банку (исполняющему банку) произвести такие платежи или оплатить, акцептовать или учесть переводной вексель[1].

Аккредитивы используются как форма расчётов в торговой сделке, наряду с авансом, инкассо и открытым счётом (или оплатой по факту). Кроме того, в международной торговле, в отличие от внутрироссийской практики, аккредитив используется в качестве средства финансирования сделки по аналогии с банковской гарантией.

Международные аккредитивы выпускаются в соответствии с Унифицированными правилами и обычаями для документарных аккредитивов, публикация Международной торговой палаты № 600, редакция 2007 г. (действует с 1 июля 2007 г.) и другими документами Международной торговой палаты; аккредитивы для расчётов на территории Российской Федерации выпускаются в соответствии с нормативными документами Центрального Банка Российской Федерации, нормы которых отличаются от общепринятой мировой практики.

- Отзывной аккредитив (англ. revocable) — это аккредитив, который может быть отозван (аннулирован) плательщиком или банком, выписавшим его. В международной практике отзывные аккре

ru.wikipedia.org

Что такое Аккредитив и зачем он нужен

Аккредитив является одним из банковских продуктов. Он служит гарантом законности и защиты любой сделки. Аккредитивы применяются в операциях с недвижимостью, куплей-продажей товаров или оказанием некоторых видов услуг. Благодаря ему, можно с уверенностью совершить покупку автомобиля (например, б/у), оплатить необходимые, но очень дорогостоящие, медицинские услуги и многое другое. Аккредитив дает уверенность в том, что получатель денежных средств получит их при строгом выполнения всех условий сделки. Для применения аккредитива, нужно согласие всех сторон на осуществление финансовых расчетов подобным способом. Рассмотрим подробнее, что представляет собой аккредитив, зачем он нужен, как он работает, как его нужно оформить, его преимущества и недостатки?

Что такое аккредитив?

Он представляет собой вид расчетов, проходящих в безналичной форме, между лицами, которые участвуют в определенной сделке. При оформлении аккредитивного счета клиент автоматически поручает банковскому учреждению отправить нужную сумму на счет второго лица при условии, что оно исполнило свои обязанности и подтвердило их документально. Аккредитив применяется в те моменты, когда люди нуждаются в надежном посреднике для проведения сделки. Например, при покупке квартиры покупатель хочет быть уверенным, что продавец его не обманет и оформит документы надлежащим образом.

Таким образом, оплата по аккредитиву пройдет только при предоставлении нужных документов, подтверждающих выполнение условий договора между сторонами. Особенность этого вида расчетов заключается в том, что банки работают только с документацией, а не с товарами, которые закреплены за этими документами. Для проведения платежа клиент должен предоставить те документы, которые указаны в условиях аккредитива (контракт, договор, соглашение о поставке и проч.). Условия полностью устанавливает покупатель (отправитель средств), а затем они передаются в банк получателя денег вместе с заявлением на открытие аккредитива.

Читайте также: Безотзывные вклады — что это и зачем нужны?

Обязательные пункты аккредитива:

- Номер документа и его дата,

- Сумма сделки,

- Реквизиты сторон отправителя и получателя,

- Вид аккредитива,

- Срок его действия,

- Вид исполнения условий,

- Список документов, которые должен предоставить получатель указанной суммы, оформленные в соответствии со всеми требованиями закона,

- Сроки предоставления документации,

- Условия и размер оплаты комиссии посреднику (банку) за исполнение аккредитива.

Виды аккредитивов.

Существует несколько видов аккредитивов. Они различаются по своему функционалу, поэтому клиент может выбрать наиболее подходящий для себя.

- Покрытый. Он открывается для перевода денег со счета клиента-отправителя при их полном наличии.

- Непокрытый. Он используется при наличии в банке отправителя корреспондентского счета банка получателя. Банк-получатель списывает деньги со счета, а исполняющий банк затем получает их от своего клиента, на которого он предоставил гарантию.

- Отзывной. Плательщик может его отозвать и отменить, если получатель денег не выполнил своих обязанностей.

- Безотзывной. Его можно отменить только по инициативе получателя.

Как действует аккредитив?

- Стороны сделки договариваются о применении в своих расчетах аккредитива.

- Клиент (отправитель или покупатель) обращается в отделение банка с просьбой открыть ему аккредитивный счет. Для этого он заполняет заявление и бланк установленной формы.

- Клиент открывает карточный или текущий счет (если их нет) и пополняет их на нужную сумму. Номера этих счетов указываются в бланке аккредитива, поскольку именно с них будут списываться деньги.

- На имя получателя денег в обслуживающем банке открывается спецсчет «Аккредитив». Об этом уведомляется его владелец.

- На открытый аккредитивный счет перечисляется указанная отправителем сумма.

- Получатель предоставляет в банк четыре экземпляра документов, указанных в бланке аккредитива. Первый экземпляр помещается в документы текущего дня обслуживающего отделения, второй передается в банк отправителя, третий – самому отправителю, четвертый – уполномоченному лицу, если оно участвует в сделке (необязательно).

- После проверки документов на легальность, правильность и достоверность, деньги с аккредитивного счета списываются на личный счет получателя.

Читайте также: Корзина резервных валют МВФ

Стоит отметить, что если операция происходит в рамках одного учреждения, то скорость расчетов значительно увеличивается, а схема упрощается.

Если срок действия аккредитива истек, или получатель отказался от получения денег, или отправитель его отозвал, то аккредитив подлежит закрытию.

Преимущества и недостатки аккредитива.

Преимущества:

- Гарантия выполнения условий сделки: получатель средств получает их в полном объеме, а отправитель уверен в выполнении обязательств получателя.

- Нет необходимости вносить оплату по частям или вносить предоплату,

- При несостоявшихся сделках, деньги возвращаются отправителю.

- Банк выступает гарантом, что исключает возможность мошенничества между сторонами сделки.

Недостатки:

- Сложный способ расчетов (задержки в пересылке документов между банками),

- Получить деньги по аккредитиву возможно только с точным соблюдением его условий в установленный срок (любой форс-мажор может сорвать сделку).

- Необходимость уплаты комиссий банку, иногда довольно высоких.

Таким образом, список банковских услуг довольно широк, поэтому клиенты могут подобрать наиболее оптимальные для себя. Не исключено, что именно аккредитив сможет стать самым удобным и надежным помощником в сложных сделках.

Материалы по теме

Оцените нас

Примите участие в жизни нашего проекта. Оцените статью(продукт). Поставьте лайк, если вам была полезна статья. Ваши комментарии нужны нам!

Подробнееinvestor100.ru

что это простыми словами? Аккредитивная форма расчетов.

Торговые отношения между партнерами бывают довольно сложные. Всегда существует элемент риска, при отгрузке товара без оплаты или наоборот – оплата без получения товара. Для уменьшения рисков, связанных с такими операциями, а также для облегчения и ускорения расчетов, используют разные инструменты. Один из них – аккредитив.

Содержание этой статьи

Аккредитив простыми словами

Под аккредитивом понимают поручение, которое дает плательщик своему банку, для перечисления средств в пользу получателя, при наступлении определенных условий. Такая форма оплаты чаще всего используется в торговле.

Ее основным достоинством является достоверность оплаты со стороны поставщика, а также уверенность со стороны покупателя в том, что продавец выполнит все свои обязательства в полном объеме.

Банковский аккредитив – это форма расчета, которая является безопасной и дает определенные гарантии участникам сделки, что ускоряет процесс отгрузки товара, а затем и оплаты.

Несмотря на определенные неудобства, которые возникают при использовании аккредитива, большинство клиентов, особенно крупных, с удовольствием используют этот способ взаиморасчетов.

Широко применяется аккредитив и при международной торговле или при освоении нового рынка, когда большинство контрагентов являются незнакомыми. В таких случаях работа с незнакомыми покупателями сопряжена с большими рисками, потому важно, чтобы обе стороны имели гарантию исполнения обязательств, а проверяла это третья сторона (банк).

Основанием для совершения сделки является аккредитив в документарной форме. Чаще всего его используют при расчете с незнакомой фирмой, особенно если речь идет о контракте на большую сумму.

Защита от мошенничества, которую дает аккредитив, высоко цениться. Потому, если предприятие однажды прибегло к такой форме расчета, то в будущем продолжает его постоянно использовать.

При заключении сделки с использованием аккредитива берут участия следующие субъекты:

Виды аккредитивов

Существует несколько видов аккредитивов. Каждый из них имеет свою специфику, потому клиенту следует тщательно изучить особенности условий каждого и выбрать для себя подходящий:

- Покрытый аккредитив это форма взаиморасчетов, которая распространена в России. В международных расчетах такая форма не используется. При открытии аккредитива, банк покупателя, перечисляет сумму, оговоренную договором, в пользу банка продавца, который будет производить расчет с получателем. Средства находятся у исполняющего банка на протяжении всего срока действия аккредитива.

- Непокрытый – при использовании такой формы расчета, банк-эмитент не производит перечисление средств, а дает право банку продавца осуществлять списание средств в сумме аккредитива с корреспондентского счета, который открытый в банке-эмитенте. В международной практике обычно повсеместно применяется такая форма аккредитивов.

- Отзывной аккредитив – его можно аннулировать, исходя из унифицированных правил и обычаев для документарных аккредитивов. При международных отношениях такую форму не используют.

- Безотзывной аккредитив это тот, который не может быть аннулирован.

- Подтвержденный аккредитив – подразумевает обязательство банка-исполнителя перечислить средства получателю независимо от зачислений средств со стороны банка-эмитента.

- Циркулярный – позволяет получить средства в рамках аккредитива во всех корреспондентах банка, который выпустил аккредитив.

- С красной оговоркой – согласно такой форме расчета, банк-эмитент дает указание банку-исполнителю произвести зачисление на счет получателя части средств до предоставления всех необходимых документов, при условиях, оговоренных договором.

- Револьверный — аккредитив, открывается на определенную часть платежей и автоматически возобновляется, по мере расчётов за определенную партию продукции.

- Трансферабельный аккредитив — который по распоряжению посредника (1-й бенефициар) может быть переведен его банком в пользу поставщика (2-й бенефициар). Первый получатель при такой форме расчета может внести кое-какие изменения в условия аккредитива. Он может сменить сумму, срок поставки, но только в меньшую сторону.

- Резервный аккредитив – выступает гарантией исполнения контракта. Являет собой обязательство банка-эмитента осуществить оплату получателю, при нарушении условий договора со стороны покупателя.

Аккредитивы и другие формы расчетов, видео:

Осуществление расчетов по аккредитиву

При заключении сделки покупки-продажи, оговариваются все условия, в том числе и форма расчетов. Все это излагается в контракте между сторонами. Если партнеры будут использовать аккредитивную форму расчетов, то в договоре необходимо прописать некоторые условия:

- наименование банка, выпускающего аккредитив;

- наименование банка, осуществляющего оплату;

- реквизиты получателя;

- вид аккредитива;

- сумма;

- способы извещения;

- срок действия;

- срок предоставления документов и выполнения требований поставщиков;

- ответственность сторон.

Расчет производится безналичным путем на счет получателя. Ответственность за соблюдения условий договора, правильности и полноты предоставленных документов, несут банки.

Потому они также являются заинтересованной стороной и осуществляют контроль над правильностью осуществления сделки.

Авизование аккредитива

Одним из важных этапов работы с аккредитивными расчетами является авизование аккредитивов.

Этот процесс включает в себя проверку информации, содержащуюся в ценной бумаге и уведомление продавца об открытии аккредитива в его пользу.Процесс авизования является очень ответственным. Правила работы с авизованием четко прописаны существующим законодательством.

Часто банки их нарушают и относятся к этому процессу поверхностно, что чревато серьезными последствиями.

Нередко встречались случаи пересылки аккредитива незащищенными способами, например – почтой, что несет в себе риски.

Также существует вероятность мошеннических операций, это может привести к несанкционированным выплатам по поддельным документам.

Аккредитивы для физических лиц

Аккредитивная форма расчетов используется и при сделках физических лиц. В отличие от субъектов бизнеса, простые люди в своем большинстве не имеют представления о том, что такое аккредитив и как эту форму расчетов можно использовать с выгодой для себя.

Сущность аккредитива не меняется – он выступает в качестве гарантии безопасности при расчетах между определенными субъектами. Потому используется в качестве защиты от мошенников, при покупке дорогостоящих товаров, чаще всего недвижимости.

Многие банки предлагают своим клиентам использовать банковскую ячейку для таких операций. В этом случае покупатель вносит в присутствии продавца деньги в ячейку, проверяется сумма, затем производится передача товара.

При поступлении необходимых документов, банк предоставляет возможность продавцу получить средства из ячейки. Эта процедура уменьшает риск мошеннических операций, но является довольно сложной и емкой.

Упрощенной формой этих расчетов является аккредитив. Для использования его при расчетах, необходимо посетить банк, оговорить условия, подписать договор. Но все дальнейшие действия по контролю документов, свидетельствующих о завершении сделки и осуществлении оплаты, производятся непосредственно банками.

Использование аккредитива, видео:

Аккредитив Сбербанка для физических лиц

Далеко не все банки предоставляют возможность воспользоваться аккредитивом для физических лиц. Сбербанк является лидером по предоставлению услуг населению, через него осуществляется множество сделок, в том числе и касающихся покупки/продажи недвижимости. Именно в таких операциях чаще всего используют аккредитивную форму расчета.

Особенностью сделки по продаже недвижимости является то, что сделка считается состоявшейся, все будет зарегистрировано соответствующим образом. Продавец не хочет этого делать до получения средств.

Для покупателя же возникает риск того, что оплатив покупку недвижимости, он может столкнуться с тем, что продавец не завершит сделку путем регистрации и деньги будут потеряны. В таком случае вернуть их можно попробовать, да и то лишь через суд, что влечет за собой потерю времени, нервов и денег.

Если все участники процесса согласны провести расчет с помощью аккредитива для покупки недвижимости, то покупатель обращается в Сбербанк и заполняет заявление на открытие аккредитива.

Далее он вносит средства, которые банк-эмитент перечисляет на специальный счет и выписывает покупателю аккредитив.

В то же время продавец должен открыть счет в банке, который будет являться исполняющим. После завершения всех процедур, продавец обязан предоставить комплект документов, который заранее оговорен в банк получателя.

Он проверяет их, если все соответствует условиям предоставления аккредитива, средства зачисляют получателю.

Взаиморасчет с использование аккредитива для физических лиц решает основной вопрос – гарантирует безопасность для обеих сторон. Но, тем не менее услугу не очень активно используют. Для этого есть несколько причин:

Тем не менее услуга становится все более популярной, несмотря на некоторые недостатки. Это объясняется повышением финансовой образованности граждан. Люди понимают, что за безопасность и комфорт нужно платить и все чаще не экономят на этом.

Итог

Аккредитивы широко используются за рубежом, а также при заключении международных сделок. В России такая форма расчетов тоже набрала популярности и часто используется юридическими лицами и ИП.

Среди физических лиц услуга пока не очень популярна. Это объясняется сложностью и высокой стоимостью процесса.

При совершении торговых операций, аккредитивные системы расчетов имеют определенные преимущества:

- безопасность операции;

- гарантия выполнения обязательств сторонами;

- процедура оплаты и форс-мажора оговорена должным образом и гарантируется со стороны банков;

- нет необходимости работать с большими суммами наличных;

- ответственность за проверку законности сделки лежит на банке;

- расчет с помощью аккредитива может осуществляться путем предоставления кредита банком.

Вместе с тем есть и недостатки, которые отпугивают клиентов. Их не так много, но они являются существенными:

- высокая стоимость – банки берут за свою работу большую комиссию;

- сложная операция, требующая работы с большим количеством документов.

Клиенты, осуществляющие операциями на крупные суммы, которые несут в себе риски, активно используют именно такую схему взаиморасчета. Гарантия и безопасность выходит на первое место и на этом стараются не экономить.

Банки являются активными участниками процесса. Расчеты с помощью аккредитива являются емкими, потому высокая стоимость банковских услуг вполне оправдана. Ведь финансовые учреждения берут на себя определенную ответственность, ненадлежащее выполнение обязательств может обернуться опасными последствиями.

Как правильно написать расписку о получении денежных средств? — здесь больше полезной информации.

Важно правильно оценить законность сделки, проверить все необходимые документы, уведомить надлежавшим образом бенефициара и так далее.

Вас заинтересует эта статья — Ипотека с господдержкой – что это значит?

Аккредитивы для физических лиц также существуют. Их цель, достоинства и недостатки такие же, как и для юридических. Но они не получили такого широкого распространения. Всему виной обычная жадность рядового гражданина, который надеется на «авось», экономя на безопасности.

Результат этого каждый из нас не раз встречал в новостях или газетах, где описывается очередная мошенническая махинация, с помощью которой обманули людей, выманив у них крупные суммы денег.

Потому необходимо заниматься самообразованием. Тот, кто владеет определенной суммой денег и пытается совершить какую-либо операцию – потенциальная жертва аферистов. С каждым днем мошенники выдумывают новые схемы для того, чтобы завладеть чужими деньгами.

Аккредитив является инструментом, который помогает минимизировать риски в торговых операциях, как для предприятий, так и для частных лиц.

– оцените статью, 3.67 / 5 (кол-во голосов — 6) You need to enable JavaScript to voteПонравилась статья? Покажите её друзьям:

CashGain.ru

Похожие записи

cashgain.ru

Как работает аккредитив — «Альфа-Банк»

Перечень документов, требуемых для оплаты

При составлении перечня документов рекомендуется предусматривать, по возможности, представление документов, общепризнанных в международном деловом обороте и регламентированных унифицированными правилами (например, морской (океанский) коносамент, необращаемая морская накладная, чартерный коносамент, другие транспортные документы в зависимости от способа транспортировки, страховые документы, курьерские и почтовые квитанции, счета-фактуры). Касательно иных документов, стороны по контракту должны ясно обозначить наименование или содержание таких документов, кем они должны быть выданы или заверены, как оформлены. Также необходимо указать, должны представляться копии или оригиналы документов, а также их количество и способ представления. Важно, чтобы наименование товара в счете-фактуре точно соответствовало наименованию товара в аккредитиве, чтобы представленные документы не противоречили друг другу, и соответствовали всем условиям аккредитива. Решение платить или отказать в оплате банк принимает исключительно на основании результатов проверки представленных к оплате документов. С одной стороны, документы должны быть достаточными, чтобы подтвердить исполнение бенефициаром своих обязательств, с другой стороны, их не должно быть слишком много, т.к. в этом случае увеличивается время их проверки, а также вероятность ошибок и расхождений в документах. Банки не обязаны проверять дополнительные документы и не несут ответственности за содержание и передачу таких документов.

Дополнительные условия аккредитива

Если аккредитив переводной, то здесь указываются наименование, адрес, идентификационные коды переводящего банка.

Язык документов

По умолчанию документы должны быть оформлены на языке аккредитива, поэтому если какие-либо из представляемых документов будут оформляться на другом языке, это должно быть особо оговорено в аккредитиве.

По своему усмотрению стороны могут включить в аккредитив другие условия. Однако, необходимо помнить, что условия должны носить документарный и конкретный характер, т.е. «привязываться» к определенному документу, представление которого предусмотрено по аккредитиву, и определяться конкретными показателями (а не при помощи общих ссылок на контракт, его приложения, другие документы, которые не будут представляться к оплате по аккредитиву). В противном случае, банки должны игнорировать такие условия. Если по аккредитиву предусмотрено представление тратты, то также указываются детали тратты (на кого выписывается, срок оплаты, другие реквизиты).

Распределение банковских расходов между приказодателем (импортером) и бенефициаром (экспортером) в связи с аккредитивом. Однако надо помнить, что в любом случае ответственность за уплату комиссий и возмещение расходов лежит на инструктирующей стороне (заказчике услуг).

Также может быть указано, какие суммы покрывает аккредитив (напр., 100% стоимости товара, страховые расходы, фрахт, комиссии и т.д.). Если по сделке помимо аккредитива предусмотрены прямые платежи (предоплаты, окончательные расчеты и т.п.), это тоже желательно указать в тексте аккредитива.

alfabank.ru

Аккредитив, схема открытия банковского аккредитива, виды

Аккредитив – это понятная по сути, но громоздкая по исполнению форма безналичных расчетов. Главное отличие аккредитива от обычных платежей с одного счета на другой состоит в большем участии банков в договорных отношениях между клиентами.

Последние новости:

Объяснять что такое аккредитив удобнее на примерах.

Представим, что поставщик и покупатель товара не испытывают достаточного доверия друг к другу, но намерены отгрузить товар (оказать услугу) и рассчитаться за это.

Для обоюдной уверенности они привлекают к совершению сделки третье лицо – банк.

Покупатель отдает банку указание перевести деньги поставщику после предоставления документов об отгрузке товара. Такой плательщик называется аппликантом, а его банк – эмитентом.

Банк принимает на себя обязательство и сообщает другому банку, обслуживающему поставщика, об условиях аккредитива.

Поставщик (получатель денег), в рамках сделки он определяется как бенефициар, предоставляет в свой банк документы подтверждающие выполнение обязательства. Этот банк называется исполняющим.

Банк бенефициара получает с корреспондентского счета банка открывшего аккредитив оговоренную сумму.

Банк, обслуживающий плательщика списывает с его счета сумму аккредитива и вознаграждение за операцию.

Сделка признается завершенной.

Назначение аккредитива

В операциях с применением аккредитива товар (услуга) передается от продавца к покупателю. Платеж проходит от покупателя к продавцу. Участвующие в переводах банки получают свое вознаграждение за проведение платежа и обеспечение гарантии, выражающееся в приеме на себя ответственности и проверке входящих документов.

Оплату расходов по аккредитиву обычно берет на себя покупатель.

Выгода банков от проведения аккредитивов заключается в большем, чем при обычных платежах, вознаграждении.

Польза поставщика состоит в уверенности, что его товар (услуга) будут оплачены.

Интерес покупателя в перенесении риска «оплаты без товара» на банк. А также в возможности совершить сделку не касаясь собственных средств до подтверждения операции.

Виды и условия применения аккредитивов

Расчеты аккредитивом часто применяются в международной торговле или внутри одного государства при недостаточном доверии контрагентов друг к другу и к ситуации.

Аккредитивы относятся к профессиональным инструментам межбанковских отношений. Рядовые продавцы и покупатели в обращении с аккредитивами прямо не участвуют, лишь отдают указания на их открытие и предоставляют документы о совершении операций. Потому клиентам банков достаточно знать, какие гарантии предлагают банки по аккредитивам и стоимость этих услуг.

В практике принято выделять такие виды аккредитивов:

- Подтвержденные – здесь исполняющий банк соглашается оплатить сумму аккредитива при наступлении оговоренных условий (предоставлении документов) даже если банк-эмитент не произведет ему необходимого перевода средств.

- Неподтвержденные – если исполняющий банк не принимает на себя дополнительных обязательств.

- Покрытые – когда на счет в банке получателя переводится сумма аккредитива из банка плательщика.

- Непокрытые – если такого перевода не происходит. Сейчас большинство аккредитивов являются непокрытыми, т.к. банки имеют другу у друга корреспондентские счета и взаимные кредитные линии.

- Револьверные – такой аккредитив проводится многократно, параллельно с поставкой и оплатой партий товара. Востребован при регулярно повторяющихся сделках.

- Переводные – этот вариант допускает перевод средств другим бенефициарам.

- Резервные (stand-by) – такие аккредитивы оплачиваются при отказе покупателя рассчитаться за отгруженный товар. Это одна из форм банковской гарантии, применяемая в международной торговле.

- С оплатой против документов, т.е. после документального подтверждения поставки.

- Оплачиваемые с отсрочкой.

Это не полный список применяющихся в мировой практике аккредитивов. Их выбор зависит от потребностей клиентов и готовности банков применять те или иные инструменты.

myfin.by

что это? Разновидности аккредитивов, схема и порядок расчетов, особенности

Аккредитив – это условное обязательство банка осуществлять по просьбе клиента выплаты физическим лицам и организациям за его счет в пределах той суммы и условий, которые были оговорены заранее.

Аккредитив – это операция, которая производится между одним или несколькими финансовыми организациями в безналичной форме. Основанием для операции служит специализированное заявление, которое оформляется по установленной форме и подается покупателем в пользу поставщика услуги или товара. Участвующими сторонами могут быть только физические, только юридические или и физические, и юридические лица.

Что такое аккредитив простым языком? Это очень удобная форма взаимодействия, которую, впрочем, редко используют из-за ее сложности. Аккредитив представляет собой форму расчетов, которая гарантирует платеж для поставщика и выполнение условий договора для покупателя. После осуществления поставки продукта или оказания услуги банк оплачивает продавцу ее стоимость. Покупатель, в свою очередь, возвращает средства в банк с учетом процентов.

Аккредитивная форма расчетов может быть использована не только во внутренней торговле, но и во внешней. При ее применении в сфере международной торговли процедура регламентируется Унифицированным правилам и обычаям для документарных аккредитивов, публикации Международной торговой палаты № 600, в редакции 2007 года.

Очень часто аккредитив сравнивают с банковской гарантией и факторингом, однако, эти понятия схожи только на первый взгляд. Подробнее об аккредитиве – на видео ниже.

Что такое аккредитив: особенности банковской услуги

Использование подобной формы выплат стало получило свое развитие в советские времена. ОАО «Башкирская содовая компания», производящее каустическую соду и находящееся на грани банкротства перешло на аккредитивную форму взаимодействия с клиентами, чтобы все же продолжать деятельность.

Зачисление средств происходило только после того, как предприятие предоставляло банку документы, подтверждающие выполнение условий контракта, которые тщательно проверялись. В этом примере видно, что аккредитив давал уверенность обеим сторонам.

Схема расчетов

Участники расчетов:

- клиент банка, который использует услугу открытия аккредитива;

- банк-эмитент, или организация, которая берет на себя обязательства по открытию;

- банк-исполнитель – организация, производящая выплаты;

- физическое или юридическое лицо, в пользу которого открывался аккредитив.

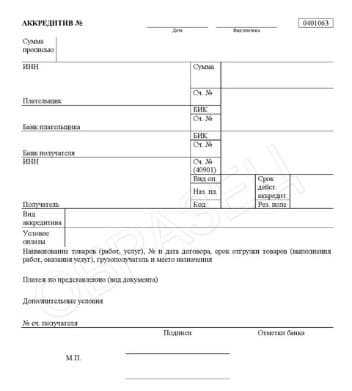

Рисунок 1. Схема расчетов

Схема аккредитива довольно проста. Она включает в себя несколько обязательных этапов:

- На первоначальном этапе покупатель и продавец заключают между собой договор о поставке продукции или предоставлении услуги.

- Покупатель обращается в банк, где оформляет заявление на открытие аккредитива. Заявление оформляется по установленной форме.

- Банк-эмитент оповещает банк, в котором обслуживается продавец об открытии на его имя.

- Банк-исполнитель, в свою очередь, оповещает продавца.

- Продавец осуществляет поставку товара или предоставляет услугу.

- Продавец извещает банк-исполнитель о том, что его обязательства перед покупателем были исполнены.

- Банк-исполнитель производит оплату в пользу продавца в оговоренном размере.

- Банк-исполнитель документально оповещает банк-эмитент об выплате продавцу.

- Банк-эмитент, в свою очередь, компенсирует выплату банка-исполнителя.

- Документы о расчетах передаются покупателю.

- Покупатель изучает документацию и подписывает соглашение на выплату денежных средств банку-эмитенту.

- Снятие денежных средств со счета покупателя и зачисление их в пользу банка.

Услуга оказывается банком-эмитентом на основании заявления, составляя договор на бланке формы 0401063. Этот документ гарантирует поставщику, что товар или услуга будет оплачен в оговоренные сроки. Денежные средства покупателя могут быть предоставлены не в конце алгоритма, они могут быть депонированы предварительно.

Договор: составление, условия, форма

Грамотно составленный договор включает в себя следующие пункты:

- наименования банков, сотрудничающих организаций или ФИО и паспортные данные физических лиц;

- сумма аккредитивной выплаты за предоставленные услуги или продукцию;

- аккредитивная форма расчетов – безналичная или использование наличных средств не допускается;

- способы извещения участников договора;

- срок, в течение которого действует договор. В течение этого периода должны быть выполнены условия соглашения между покупателем и продавцом, произведена оплата, поданы все документы;

- ответственность сторон, которая последует в результате невыполнения обязательств в соответствии с настоящим законодательством.

Рисунок 2. Бланк

Стандартный перечень условий, указанный выше, может быть дополнен дополнениями по поводу порядка проведения расчетов. Например, могут быть использованы не полный платеж, а долевые выплаты. Аккредитив может быть оформлен для оплаты одному физическому лицу или организации. Однако, лицо, с помощью средств которого будет осуществлена выплата может быть изменено, если это указано в договоре – возможность акцепта.

Виды аккредитива

При использовании подобной формы взаиморасчетов очень важным моментом является подбор подходящей разновидности аккредитива. Любые разновидности открываются финансовыми организациями, при этом, тип указывается в соглашении. Типы прописаны в Положении ЦБ РФ:

- По типу расчетов финансовых организаций — покрытый и непокрытый. В первом случае банк-эмитент осуществляет денежные выплаты за счет средств своего клиента в пользу банка исполнителя на весь срок действия соглашения. Во втором перечисление денежных средств от одной финансовой организации в пользу другой не выполняется. При этом, банк-исполнитель получает возможность списания средств в пределах оговоренной суммы, после чего это компенсируется банком-эмитентом.

- По возможности отзыва – отзывной и безотзывной. В первом случае форма взаимодействия может быть изменена или отклонена без предварительно согласования с противоположной стороной, во втором – только с согласованием.

- Подтвержденный или неподтвержденный. В первом случае возможны выплаты без согласования с банком-эмитентом и получения средств от него.

Правовое регулирование

Аккредитивное соглашение четко регламентируется настоящим законодательством Российской Федерации и составляется по правилам, прописанным в нормативных документах Центрального Банка Российской Федерации в том случае, если договор составляется между отечественными организациями или резидентами РФ.

Во внимание в обязательном порядке принимаются следующие нормативные акты:

- статьи ГК РФ с 867 по 873, которые регламентируют безналичные расчеты по аккредитиву;

- «Положение о осуществлении безналичных переводов физическими лицами в РФ», принятое Центробанком от 01.04.2003;

- «Положение о безналичных расчетах», установленное Центральным Банком России 03.10.2012.

Стоит учитывать, что организация, в пользу которой оформляется аккредитивный платеж имеет право отказаться от подобной формы расчетов.

moneymakerfactory.ru