Для оформления вычетов справка 2-НДФЛ не нужна

Налоговые вычеты по НДФЛ — очень распространенное явление. Граждане оформляют социальные, имущественные, профессиональные и даже инвестиционные вычеты на работе и в налоговой службе, но немногие из них знают, что число документов требуется минимальное. Например, как разъяснили в ФНС России, для получения налогового вычета не нужна справка 2-НДФЛ.

Что случилось?

Федеральная налоговая служба России опубликовала письмо от 27 сентября 2018 г. № БС-4-11/18817@ «О рассмотрении запроса», в котором разъяснила, каккие документы должен обязательно предоставить налогоплательщик для получения стандартных налоговых вычетов:

- социальных;

- имущественных;

- профессиональных;

- инвестиционных.

В частности, налоговики пояснили, что налогоплательщики не обязаны предоставлять в налоговые органы справки о полученных им доходах и удержанных суммах налога по форме 2-НДФЛ.

Оформление налогового вычета без справки

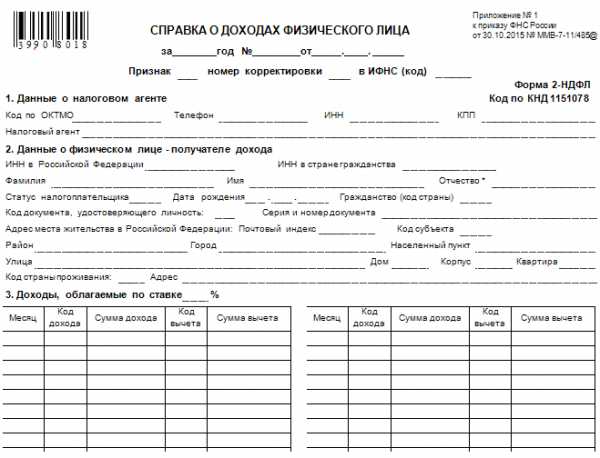

Форма справки 2-НДФЛ утверждена, как напомнили налоговики, приказом ФНС России от 30 октября 2015 г. № ММВ-7-11/485@ «Об утверждении формы сведений о доходах физического лица, порядка заполнения и формата ее представления в электронной форме». Эта справка является подтверждением сумм дохода, полученного налогоплательщиком за опреденный период времени, а также сумм налога на доходы физических лиц, которые были с него удержаны за этот же период. В статье 230 Налогового кодекса РФ сказано, что такую справку обязаны выдавать все налоговые агенты по первому требованию налогоплательщика. Таким требованием является письменное заявление физлица. Но, как подчеркивают в своем письме специалисты ФНС России, нормами Налогового кодекса РФ не предусмотрены требования к порядку выдачи налоговыми агентами указанных справок физлицам. В связи с этим юрлицо вправе самостоятельно установить любой порядок выдачи таких справок о полученных физлицами доходах и удержанных суммах налога, не противоречащий действующему законодательству.

Справку 2-НДФЛ можно предъявить в любое место, где требуется потверждение доходов. Например, в банк для оформления кредита. При этом для оформления налогового вычета ее предъявлять не требуется, это предусмотрено действующим законодательством. Налогоплательщик обязан предоставить только документы, необходимые для подтверждения права на вычет (квитанции, договоры, другие платежные документы), но обязанности подтверждать доходы у него нет.

При этом налоговые инспекторы, которые проводят налоговую проверку представленных для вычета документов, вправе истребовать у налогоплательщика дополнительные документы, необходимые для проверки. В том числе таким дополнительным документом может быть и справка 2-НДФЛ о полученных доходах и удержанных суммах налогов. Кроме того, должностные лица налогового органа при необходимости могут ознакомиться с подлинниками документов у работодателя на основании статьи 93 НК РФ. То есть с ведомостями начисления заработной платы.

Также специалисты ФНС в своем письме напомнили, что налоговый агент не имеет права прописывать в трудовом договоре с работником условие об уплате НДФЛ за счет своих средств. То есть налог необходимо удерживать непосредственно из дохода, начисленного налогоплательщику.

ppt.ru

Коды 2-НДФЛ (доходов, документов, вычетов)

Актуально на: 26 февраля 2019 г.

Разного рода коды в справке 2-НДФЛ используются во многих графах. В одних случаях поставить код – не проблема, например, если речь идет о коде ИФНС в справке 2-НДФЛ. Как известно, это 4-значный код инспекции, в которой налоговый агент, оформивший справки, состоит на учете и в которую эти справки сдает. Первые 2 цифры обозначают код региона, вторые – код самого налогового органа (раздел II Порядка заполнения формы).

Вспомнить код своей ИФНС поможет Бухгалтерский справочник.

Но есть и более сложные коды. К примеру, код документа, удостоверяющего личность, в 2-НДФЛ. Всего таких «документальных» кодов 14. Их можно найти в справочнике кодов документов (Приложение № 1 к Порядку заполнения формы). Код 21 обозначает паспорт гражданина РФ, код 03 – свидетельство о рождении, код 07 – военный билет и т.д.

Кроме того, в справке должно быть указано гражданство физлица, на которое оформляется справка. И тоже с помощью кода. Чтобы отметить гражданство (код страны) в 2-НДФЛ, нужно определить его в соответствии с Общероссийским классификатором стран мира (ОКСМ, принят Постановлением Госстандарта от 14.12.2001 № 529-ст). Код страны Россия для 2-НДФЛ – 643.

Но самые интересные коды в форме – это конечно коды доходов и вычетов по НДФЛ. Как правило, именно по ним у бухгалтеров возникает большинство вопросов: какой код ставить в справке 2-НДФЛ.

Коды доходов для справки 2-НДФЛ в 2018 году

Коды доходов в 2-НДФЛ, применяемые при оформлении справок за 2018 год, утверждены Приказом ФНС от 10.09.2015 № ММВ-7-11/387@. Они указываются в строках таблицы приложения напротив соответствующего дохода физлица. Далее подробно разберем отдельные коды доходов в справке 2-НДФЛ (наиболее часто применимые).

Код дохода 2000 в справке 2-НДФЛ используется для обозначения вознаграждения, выплачиваемого работнику за выполнение трудовых обязанностей. То есть код для зарплаты в справке 2-НДФЛ – это 2000, причем для зарплаты, выплаченной в денежной форме. А вот зарплата в натуральной форме должна быть обозначена кодом 2530. Код дохода 2010 в справке 2-НДФЛ используется для выплат по договорам гражданско-правового характера (кроме авторских вознаграждений). К ним может быть применен вычет в сумме документально подтвержденных расходов (возникших у исполнителя), который отражается в справке с кодом 403.

Код дохода 2012 в справке 2-НДФЛ предусмотрен для отпускных. Речь идет о суммах, выплачиваемых работнику в связи с предоставлением ему ежегодного оплачиваемого отпуска (ст. 114 ТК РФ). В справке 2-НДФЛ компенсация отпуска при увольнении отражается с кодом дохода 2013.

Код 1010 в справке 2-НДФЛ используется при выплате дивидендов.

Код дохода 2510 в справке 2-НДФЛ показывает оплату за физлицо организациями и предпринимателями товаров (работ, услуг) или имущественных прав, в том числе коммунальных услуг, питания, отдыха.

Коды вычетов по НДФЛ в 2019 году

Вместе с кодами доходов утверждены и коды налоговых вычетов по НДФЛ. Код налогового вычета в справке 2-НДФЛ указывается в соответствии с таблицей, приведенной в Приказе ФНС (Приложение № 2 к Приказу ФНС от 10.09.2015 № ММВ-7-11/387@). Некоторые суммы и коды вычетов в справке 2-НДФЛ указываются в строках таблицы раздела 3 напротив того дохода физлица, в отношении которого этот вычет применяется. Для других вычетов в справке есть специальный раздел 4. Ниже приведены отдельные коды вычетов, о которых не упоминалось ранее.

Код вычета 126 в справке 2-НДФЛ ставится, если родителю предоставляется стандартный вычет на первого ребенка в возрасте до 18 лет либо на учащегося очной формы обучения в возрасте до 24 лет (пп. 4 п. 1 ст. 218 НК РФ). Для вычета на второго ребенка предусмотрен код 127 в справке 2-НДФЛ, на третьего и каждого следующего ребенка – код 128.

Для вычетов родителю на ребенка-инвалида предусмотрен код вычета 129 в справке 2-НДФЛ.

Код вычета 104 в справке 2-НДФЛ должен быть проставлен тогда, когда вычет предоставляется лицу, указанному в списке пп. 2 п. 1 ст. 218 НК РФ. В нем поименованы герои СССР, герои России, участники ВОВ, родители и супруги военнослужащих, погибших при исполнении обязанностей военной службы и другие.

Код вычета 311 в справке указывается, если работнику был предоставлен имущественный вычет в связи с приобретением им или строительством жилья на территории РФ (пп.3 п.1 ст.220 НК РФ). Если же работнику при этом пришлось воспользовался целевым займом или кредитом и вычет ему положен в сумме процентов, уплаченных по нему, то для такого вычета предусмотрен код 312 (пп.4 п.1 ст.220 НК РФ).

Код вычета 501 в справке 2-НДФЛ используется при применении вычета из стоимости подарков, полученных от организаций и предпринимателей.

Код вычета 508 в справке 2-НДФЛ покажет, что был применен вычет по суммам единовременной материальной помощи, оказываемой работодателями работникам при рождении ребенка.

Коды в справке 2-НДФЛ в 2019 году: расшифровка

Полная расшифровка кодов дохода и вычетов в справке 2-НДФЛ приводится в Приказе ФНС.

Также читайте:

glavkniga.ru

| Стандартные «детские» вычеты (пп. 4 п. 1 ст. 218 НК РФ) | |

| Вычет на ребенка в возрасте до 18 лет, а также на учащегося очной формы обучения в возрасте до 24 лет родителю, супруге (супругу) родителя, усыновителю, на обеспечении которых находится ребенок | |

| 126 | при предоставлении вычета на первого ребенка |

| 127 | при предоставлении вычета на второго ребенка |

| 128 | при предоставлении вычета на третьего и каждого последующего ребенка |

| 129 | при предоставлении вычета на ребенка, являющегося инвалидом I или II группы |

| Вычет в двойном размере на ребенка в возрасте до 18 лет, а также на учащегося очной формы обучения в возрасте до 24 лет единственному родителю, усыновителю | |

| 134 | при предоставлении вычета на первого ребенка |

| 136 | при предоставлении вычета на второго ребенка |

| 138 | при предоставлении вычета на третьего и каждого последующего ребенка |

| 140 | при предоставлении вычета на ребенка, являющегося инвалидом I или II группы |

| Вычет в двойном размере на ребенка в возрасте до 18 лет, а также на учащегося очной формы обучения в возрасте до 24 лет одному из родителей, если другой родитель отказался от получения своего «детского» вычета | |

| 142 | при предоставлении вычета на первого ребенка |

| 144 | при предоставлении вычета на второго ребенка |

| 146 | при предоставлении вычета на третьего и каждого последующего ребенка |

| 148 | при предоставлении вычета на ребенка, являющегося инвалидом I или II группы |

| Имущественные вычеты (ст. 220 НК РФ) | |

| 311 | Расходы на строительство / приобретение жилья на территории РФ, приобретение земельных участков для индивидуального жилищного строительства, земельных участков, на которых расположены приобретаемые жилые дома |

| 312 | Расходы на проценты по целевым займам, полученным на строительство / приобретение жилья на территории РФ, приобретение земельных участков для индивидуального жилищного строительства, земельных участков, на которых расположены приобретаемые жилые дома |

| Социальные вычеты (пп. 2, 3 п. 1 ст. 219 НК РФ) | |

| 320 | Расходы налогоплательщика на свое обучение, обучение брата, сестры в возрасте до 24 лет по очной форме в образовательных учреждениях в пределах установленного лимита |

| 321 | Расходы налогоплательщика-родителя (опекуна, попечителя) за обучение своих детей (подопечных, бывших подопечных) в возрасте до 24 лет по очной форме в образовательных учреждениях в пределах установленного лимита |

| 324 | Расходы за медицинские услуги, оказанные самому налогоплательщику, его супругу (супруге), родителям, детям (в том числе усыновленным), подопечным в возрасте до 18 лет, а также расходы на лекарства, назначенные лечащим врачом и приобретаемые налогоплательщиком за счет собственных средств в пределах установленного лимита |

| Профессиональные вычеты (ст. 221 НК РФ) | |

| 403 | Документально подтвержденные расходы, возникшие при выполнении работ (оказании услуг) по договорам гражданско-правового характера |

| 404 | Документально подтвержденные расходы, связанные с получением авторских вознаграждений |

| 405 | Сумма в пределах нормативов затрат, связанных с получением авторских вознаграждений (в процентах к сумме дохода) |

| Вычеты по доходам, не облагаемым НДФЛ в пределах определенных сумм (пп. 8, 28 ст. 217 НК РФ) | |

| 501 | Вычет из стоимости подарков, полученных от организаций и ИП |

| 503 | Вычет из материальной помощи, оказываемой работникам, а также бывшим работникам, уволившимся в связи с выходом на пенсию |

| 505 | Вычет из стоимости выигрышей и призов, выданных по итогам конкурсов, игр и других мероприятий, проведенных в целях рекламы |

| 508 | Вычет из единовременной материальной помощи работникам-родителям (усыновителям, опекунам) при рождении (усыновлении, удочерении) ребенка |

glavkniga.ru

Срок действия справки 2 НДФЛ для налогового вычета

Срок действия справки 2 НДФЛ для получения налогового вычета важно знать всем кто заявляет свои права на возврат имущественного налога. Так как этот документ, как и любой другой не может действовать неограниченное время.

Что такое 2 НДФЛ?

Прежде чем задавать вопрос, сколько действует справка 2 НДФЛ, стоит узнать, что это вообще за бланк и зачем он нужен. Основная задача этого необходимого документа – подтверждать уровень доходов физического лица в нужный период.

Сейчас такой документ формируется автоматически при помощи компьютерных программ. При этом используются ранее внесенные данные бухгалтерской отчетности, которая ведется на каждом предприятии. В документе указываются данные по месяцам с начала отчетного периода. Итоговая часть включает совокупный полученный доход и удержанный. То есть именно тот, который интересует органы ФНС.

Даже не смотря на то, что на дворе век компьютерных технологий иногда документ формируют вручную и заполняют специальный бланк, на срок годности справки 2 НДФЛ – это не влияет.

Обязательные реквизиты

Знать, сколько действительная справка 2 НДФЛ – это еще не все, ведь если в ней будут указанные не все реквизиты, она просто не будет принята налоговым органом. К таковым относятся:

- Номер ИФНС, для которого она составлена.

- Полное наименование работодателя, в том числе его полные реквизиты.

- Данные о работнике, в том числе паспортные данные.

- Ежемесячные удержание из зарплаты, с кодами предназначения платежей.

- Величина налоговых вычетов.

- Итоговые суммы за отчетный период.

В ней указываются данные за календарный год, в тех случаях, когда полный период не отработан, в справке фигурируют фактически выработанные месяцы.

Заполняет ее бухгалтер или другое уполномоченное лицо на предприятии. Действительным он считается только при условие, что заверен печатью и подписью руководителя.

О сроках

Закон не рассматривает четких рамок, сколько справка 2 НДФЛ действует для налогового вычета. При этом обращаться к работодателю можно за ее получением сколько угодно раз, ведь поводы для ее предъявления разные.

Стоит помнить один важный срок, и это не то, сколько будет действовать документ о подоходном налоге, а то через какое время после заявки, уполномоченное лицо обязано передать заявщику документ. Этот период ограничивается 3 днями.

Относительно периода действия ее, во многом он зависит от цели получения. Стандартным периодом, который используют многие организации – это месяц, который идет за последним указанным в справке.

Зачем она налоговой?

Данные указанные в документе – это отчетность, которая используется налоговым органом для формирования объемов возврата НДФЛ при заявке на налоговый вычет. Доходами для резидентов являются:

- Средства, полученные за выполнение своих прямых трудовых обязанностей.

- Деньги от источников находящихся за рубежом.

- Доходы в натуральном выражении.

Официальный документ, подтверждающий объем доходов и соответственно уплат в бюджет открывает такие возможности:

- Подтверждение объема получаемых доходов, тем самым подтвердить свою платежеспособность.

- Предоставить данные для того чтобы были основание на возврат подоходного налога.

- Подать в налоговый орган государства сведения об уплаченном налоге (для нерезидентов).

Сколько действует справка для налоговой?

Налоговая служба используется данный вид справки как важный отчетный документ. Обязанностью работодателя является своевременное предоставление данного документа. Стоит помнить, что все данные, которые внесены в 2 НДФЛ, используются для заполнения декларации, которая в том числе подается в налоговый орган.

Поэтому, относительно справки для НФС, то она действует в пределах того срока в который необходимо подать отчетность. Причем для налогового органа значения в какой именно период выдана справа не имеет значения, главное, чтобы в ней были показаны доходы за декларируемый период.

Важно! Действительна 2 НДФЛ для налогового органа в 2019 году до 1 апреля (крайний срок подачи деклараций). Причем выдана она может быть в период с 1 января 2019.

Особенности выдачи

Для того, чтобы справка, которую выдает работодатель была принята налоговым органом, важно чтобы она была заполнена в соответствие с правилами. Так, от сотрудника требуется подать заявку с указанием:

- Формы документа, независимо от того за какой период она выдается.

- Числа экземпляров.

- Ссылка на статью трудового, налогового кодекса, при этом целевое предназначение указывать не обязательно.

Другие необходимые моменты:

- Справки обязаны выдавать как ныне работающим, так и бывшим сотрудникам.

- На всех экземплярах, независимо от их количества должны быть печать и подпись руководителя.

- За выдачу ее работодатель не имеет права требовать деньги.

- В руки сотрудника (нынешнего или бывшего) справка должна попасть в течение 3 дней.

- Порядок выдачи регламентируется внутренними нормативными актами.

Часто заявка в письменно форме не нужна, можно в устной форме сообщить в бухгалтерию о необходимости получения документа.

Вывод

Получению обычной справки 2 НДФЛ стоит уделить особое внимание, ведь она имеет ключевое значение в том, возможно ли будет получить вычет. А также, какие именно его объемы будут уплачены.

prosobstvennost.ru

Для чего нужна справка 2-НДФЛ: для декларации, при приеме

Форма 2-НДФЛ служит для подтверждения величины дохода сотрудника и удержанного с него налога. Документ формируется по каждому сотруднику компании. В нем содержатся годовые данные о его заработке с разбивкой по месяцам, вычетах, начисленной и уплаченной сумме НДФЛ. Рассмотрим, для чего нужна справка 2-НДФЛ, как ее заполнять и где требуется.

Бланк документа утвержден приказом ФНС РФ № ММВ-7-11/485@ от 30.10.15. Данный документ часто требуется лицам, получающим доход. Должны представлять справки 2-НДФЛ и налоговые агенты. К ним относятся:

- Организации РФ;

- ИП, имеющие сотрудников в штате;

- Нотариусы и адвокаты, работающие на себя;

- Представительства иностранных фирм, уплачивающих НДФЛ.

2-НДФЛ при приеме на работу

При трудоустройстве на очередное место работы гражданину следует принести работодателю справку 2-НДФЛ. Читайте также статью: → “Образец заполнения справки 2-НДФЛ (скачать бланк 2-НДФЛ)». Данные о доходах и удержаниях бухгалтер занесет в базу по сотруднику. Они необходимы для правильного расчета налога и предоставления стандартных вычетов в дальнейшем. Получить справку можно на прежней работе по заявлению.

Если работник не хочет получать вычеты или его суммарный заработок уже превысил допустимый предел, данный документ он может не предоставлять.

Пример. Внесение данных о доходах принятого сотрудника

В. Г. Умнов, отец троих детей, принят программистом в ООО «Цифра» с 11 сентября 2016 с окладом 45 тыс. р. Для предоставления вычетов по НДФЛ он принес справку о доходах от предыдущего работодателя. Сумма заработка за 2016 год, по данным справки, равна 198 200 р.

Согласно законодательству вычеты по НДФЛ предоставляются работнику до месяца, в котором суммарный доход превысит 350 тыс. р.

Доход Умнова меньше лимита, поэтому ежемесячно налог с его заработка будет уменьшен на 754 р.:

(1 400 + 1 400 + 3 000) * 13%, где

1 400 р. — вычет на каждого из первых двух детей; 3 000 р. — на третьего ребенка.

Значит, благодаря справке 2-НДФЛ, Умнов ежемесячно будет получать на 754 р. больше, чем в случае ее непредставления.

2-НДФЛ для сотрудника

Данная справка требуется человеку для подтверждения размера своего дохода. Выдается она по заявлению сотрудника. Оно пишется в свободной форме на имя руководителя организации. В нем должна содержаться следующая информация:

- Данные директора: ФИО, должность;

- Данные заявителя: должность, ФИО, адрес, данные паспорта, телефон;

- Основной текст с просьбой выдать справку за определенный период, число копий;

- Подпись сотрудника и дата.

Таблица. Цели и порядок получения справки о доходах гражданами.

| Категория граждан | Предназначение | К кому обратиться? | Срок изготовления |

| Сотрудники организации | Получение кредита в банке; предъявление на новом месте работы; оформление социальной выплаты в собесе; судебные разбирательства. | Бухгалтерия работодателя | 3 рабочих дня |

| Военнослужащие | Расчетный центр Минобороны или управление финансового обеспечения | 5 рабочих дней |

Получить документ можно лично или почтой. Справка о доходах подтверждает, что человек является плательщиком НДФЛ.

Гражданину форма 2-НДФЛ требуется для заполнения декларации по форме 3-НДФЛ.

При получении дополнительного дохода гражданин обязан отчитаться перед налоговой. Для этого составляется декларация 3-НДФЛ. Читайте также статью: → “Бланк 3-НДФЛ – скачать образец декларации». Обязательным приложением к ней будет справка 2-НДФЛ. Аналогичные документы нужно подать в инспекцию при оформлении налогового вычета.

Справка о доходах физического лица за 2016 год

При оформлении вычета на покупку жилья данные из 2-НДФЛ заносят в разделы «А» и «Е 1» декларации. На листе «А» отражается информация об источниках доходов, их суммах и НДФЛ. Из формы 2-НДФЛ вносятся соответствующие сведения. Если человек менял работу в течение года, он заполняет соответствующие суммы по данным каждой справки.

Для декларирования доходов от продажи недвижимости, находившейся в собственности менее трех лет, зарплатные доходы на листе «А» можно не отражать. В раздел «Е 1» из 2-НДФЛ заносят число месяцев предоставления вычетов по налогу и суммы по видам вычетов.

Бесплатную программу для заполнения бланка 3-НДФЛ можно установить с сайта ГНИВЦ ФНС РФ.

Справка 2-НДФЛ для налоговой

Справки 2-НДФЛ фирмы сдают по итогам года. Это необходимо для подтверждения начисленных и уплаченных сумм налога в разрезе каждого сотрудника. Читайте также статью: → “Отчетность по НДФЛ за год: скачать бланки». ИФНС на основании этих документов проверяет правильность применения вычетов и определения начисленной суммы сбора. Данные подаются в отделение ИФНС по месту регистрации юридического лица или ИП.

Пример. Подача корректировочной справки

Бухгалтер ООО «Флагман» в мае 2016 обнаружил ошибку в начислении НДФЛ работнику Кузину. Он не учел стоимость подарка к его юбилею в сумме 7 тыс. р., который работник получил в 2015 году.

Бухгалтер уменьшил сумму на необлагаемую величину (7 000 – 4 000) и доначислил налог 390 р. (3 000 * 13%). Его он удержал из очередной зарплаты Кузина и перечислил в бюджет. В июне 2016 ООО «Флагман» представило уточненную форму 2-НДФЛ на Кузина. В ней доходы отражены с учетом стоимости подарка, а к значениям начисления и перечисления НДФЛ добавлено 260 р.

Доначисление произведено после отчетного периода, поэтому бухгалтер представил в ИФНС два документа 2-НДФЛ:

- корректирующую;

- информирующую с признаком «2» (на сумму 4 тыс. р.) о том, что отсутствует возможность удержать налог.

Сравнение с 3-НДФЛ, отличия

В таблице указаны основные различия между декларацией и справкой о доходах.

| Показатель | 2-НДФЛ | 3-НДФЛ |

| Название документа | Справка | Декларация |

| Составитель | Работодатель | Физическое лицо |

| Структура | Состоит из одного листа | Имеет несколько страниц |

| Куда предоставляется | ИФНС, суд, банки, иному работодателю и т. д. | Только в ИФНС |

| Назначение документа | Подтверждение доходов | Отчет о доходах |

| Подписи | Руководитель (главный бухгалтер) | Составитель — физическое лицо |

| Срок действия | Бессрочная | |

| Наличие печати | Нужна | Не требуется |

| Штраф за сдачу позже срока | 200 р. за бланк | От 1 000 р. |

Порядок предоставления справки

Отчитаться по форме 2-НДФЛ по доходам всех сотрудников (признак документа «1») организация обязана до 1 апреля идущего за отчетным года. Подать справки с признаком «2» нужно до 1 марта следующего года. Они составляются по тем лицам, из заработка которых нет возможности удержать налог. Например, сотрудник получил материальную поддержку в связи с усыновлением малыша, которая НДФЛ не облагается.

С начала 2016 года представить 2-НДФЛ можно двумя путями.

- На бумаге через представителя фирмы (не более 25 штук). К справкам прикладывается 2 экземпляра реестра сведений о доходах, один из которых для налоговой. После проверки данных инспектор и представитель организации составляют два протокола приема сведений. Один получает доверенное лицо фирмы лично или по почте в течение десяти рабочих дней, второй остается в ИФНС.

- В электронной форме через интернет. При этом варианте дубликаты данных на бумаге или электронном носителе не нужны. Один файл должен включать максимум 3000 справок.

На следующий день после отправки сведений ИФНС вышлет извещение об их получении, а через 10 дней — протокол приема и реестр. В последнем фиксируются все прошедшие контроль справки. Документы с ошибками нужно исправить и пересдать только их.

Неправильно составленную справку организация может аннулировать. Для этого нужно указать в ней номер корректировки 99. В таком документе перед его отправкой в ИФНС указываются только данные работника, все показатели с цифрами нужно обнулить. Подтверждением принятия аннулированных документов будет протокол. Все значения налога в нем равны нулю. После его получения можно составлять и отсылать в налоговую «правильную» справку.

Таблица. Отличия в подаче формы 2-НДФЛ.

| Признак | Для работника | Для ИФНС |

| Законодательство | п. 3 ст. 230 НК РФ, ст. 62 ТК РФ | п. 2 ст. 230 НК РФ |

| Основание предоставления | Письменное заявление | Обязанность по закону |

| Срок предоставления | 3 рабочих дня | До 1 апреля следующего года |

| Число экземпляров | Неограниченно | 1 бланк на каждого работника |

| Способ предоставления | На бумаге или почтой | На бумаге или через интернет |

Где требуется форма 2-НДФЛ

Справка 2-НДФЛ представляет собой официальный документ, имеющий юридическую силу во многих государственных инстанциях. По данным справки, сотрудники органов соцзащиты населения определяют, является ли семья малоимущей. Для этого доход за месяц делится на число членов семьи. Если полученный результат ниже установленного прожиточного минимума, то гражданину назначают социальное пособие.

Форма 2-НДФЛ нужна при постановке на учет в центре занятости. От величины дохода определяется размер пособия по безработице.

При назначении алиментов судебный орган учитывает сумму дохода бывшего супруга. Очень важно значение справки при усыновлении ребенка. Суд определяет, смогут ли будущие родители материально обеспечить свое чадо. Обязательно предоставление формы 2-НДФЛ банку при оформлении кредита или ипотеки.

Срок действия и меры ответственности

Законодательство не установило конкретный срок действия справки о заработке. Перед получением сотруднику стоит уточнить период ее актуальности у организации, куда документ будет предоставляться. Банки обычно принимают справки 2-НДФЛ, полученные не позднее 10-30 до даты обращения. В каждой кредитной организации установлены свои сроки. Подписывает справку руководитель либо уполномоченный сотрудник бухгалтерии организации.

На новом бланке 2-НДФЛ, который применяется с 2016 года, не предусмотрено место для печати. О ней нет упоминания и в приказе ФНС № ММВ-7-11/485@. Ставить ее на справке не нужно (письмо ФНС № БС-4-11/2577 от 17.02.16.). Реквизит этот необязателен. Однако наличие оттиска не будет считаться ошибкой.

Несвоевременное представление справок наказывается штрафом (ст. 126 НК РФ) в размере 200 р. за каждый просроченный бланк. Если компания не отчиталась по форме 2-НДФЛ, ИФНС вправе обратиться в суд. В этом случае применяются следующие санкции:

- Для физических лиц — 100-300 р.;

- Для руководителей — 300-500 р.

С 1 января 2016 года при обнаружении налоговиками ошибок в документах организацию оштрафуют на 500 р. за каждый недостоверный бланк. Санкция не будет применена только в том случае, если налоговый агент самостоятельно обнаружит, исправит неточность и предоставит уточненные сведения до выявления ошибки инспектором. Сдача справок досрочно не спасет фирму от санкций. Например, налоговая обнаружит ошибку в феврале, организация исправит ее в марте, но все равно будет наказана (п.1 ст. 126.1 НК РФ).

Ответы на вопросы про справку 2-НДФЛ

Вопрос №1. Сотрудник фирмы прописан в другом регионе. Должна ли организация представить форму 2-НДФЛ по его месту регистрации?

Нет. Работодатель отчитывается только вперед той ИФНС, в которой стоит на учете.

Вопрос №2. Должна ли фирма выдать справку 2-НДФЛ работнику, который в течение года не имел облагаемых НДФЛ доходов?

Нет. В отношении данного сотрудника налог не исчислялся. Фирма в этом случае налоговым агентом не является, и выдавать данные не обязана. Бухгалтер может выдать справку с прочерками либо иной документ, подтверждающий отсутствие у работника дохода для обложения НДФЛ.

Вопрос №3. Может ли получить справку родственник сотрудника?

Может. Об этом должно быть написано в заявлении самого работника на выдачу ему 2-НДФЛ.

Вопрос №4. Работнику для оформления визы нужно подтвердить доходы за последние пять лет. За это время он сменил несколько мест работы. Некоторых работодателей человек не смог найти. Как поступить в такой ситуации?

В данном случае гражданин может получить необходимые сведения о доходах в ИФНС по месту проживания. Ему следует обратиться в налоговую с заявлением, написанным в произвольной форме.

Вопрос №5. Примет ли инспекция форму 2-НДФЛ при отсутствии в ней ИНН сотрудника?

Да. Это поле в форме заполнять необязательно.

Итак, справка 2-НДФЛ является необходимым элементом налоговой отчетности, а для физических лиц — подтверждением полученного у работодателя заработка. Получить данный документ у организации-работодателя вправе каждый гражданин, включая иностранцев.

online-buhuchet.ru