КБК по НДФЛ на 2019 год за сотрудников,

С КБК по НДФЛ в 2019 году сталкиваются все компании и ИП, выплачивающие в бюджет подоходный налог. Иногда эта проблема касается даже физических лиц. Этот код проставляют в платежном поручении. Ошибки с КБК приводят к тому, что платеж не проходит. Давайте рассмотрим, какие существуют КБК для уплаты НДФЛ за сотрудников в 2019 году, и что делать, если ошиблись с кодом.

Главные новости февраля для бухгалтера

КБК НДФЛ 2019 за сотрудников

Код бюджетной классификации (КБК) по налогу на доходы физических лиц (НДФЛ) – это не просто хаотичный набор цифр. В нем зашифрована информация о получателе средств, сведения о том: какой платится налог, о виде платежа по данному налогу, в какой бюджет пойдут выплаченные деньги.

Таким образом, КБК по НДФЛ нужен для того, чтобы средства уплаченные компанией, ИП, физлицом нашли своего адресата. В случае, когда речь идет о НДФЛ, администратором поступающих денег будет ФНС.

Чаще всего КБК указывается в платежном поручении. Зная, что означает каждая цифра, вы сможете сами составить нужный код или воспользоваться уже готовыми комбинациями, которые вы найдете ниже.

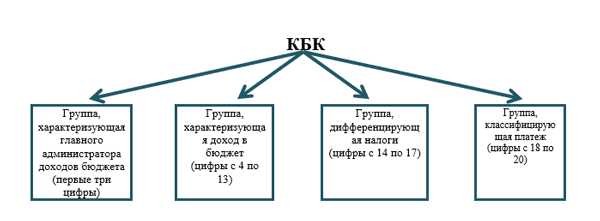

Давайте проанализируем, из каких же цифр складывается код бюджетной классификации для подоходного налога. Он включает в себя 20 цифр. Их можно условно отнести к 4 группам:

Важно! Первая, вторая и третья цифра КБК НДФЛ в 2019 году всегда будет 182. И означают они, что администратором бюджетных поступлений в данном случае выступает ФНС РФ.

Из этого следует, что кем бы ни являлся налогоплательщик: юрлицом, ИП, физлицом, какой бы платеж относительно НДФЛ он не делал: сам налог, пени по нему и пр. Первые три цифры КБК будут неизменны – 182.

Теперь перейдем к следующим составляющим КБК по НДФЛ 2019.

- Цифры с 4 по 6, по сути, представляют с собой расшифровку вида платежа: налог, взнос и т.д. Для подоходного налога они также неизменны – 101.

- Цифры 7-8 – расшифровывают статью доходов. В коде подоходного налога они тоже никогда не меняются. Если составляете код при уплате НДФЛ самостоятельно, пишите во всех случаях 02.

- Цифры 9-11 – указывают, от кого поступил платеж:

– налоговый агент – 010;

– ИП – 020;

– самостоятельный резидент – 030;

– иностранец, работающий по патенту – 040.

- Цифры 12-13 представляют собой расшифровку бюджета, например для НДФЛ они всегда будут 01, что соответствует федеральному бюджету.

- Цифры 14-17 расскажут налоговикам, к какой категории относится данная выплата по НДФЛ:

– непосредственно подоходный налог — 1000,

– пени за неуплату НДФЛ – 2100;

– проценты по НДФЛ – 2200;

– штраф по НДФЛ – 3000.

- Цифры 18 по 20 – это всего-навсего шифр дохода. При уплате НДФЛ всегда ставьте в конце 110, не зависимо компания вы или ИП, налог платите или пени.

Таким образом, любое заинтересованное лицо, зная обозначение каждой цифры КБК НДФЛ в 2019 году, сможет безошибочно собрать этот код. Однако этой трудоемкой работы можно избежать. Тем более ошибка автоматически влечет за собой неуплату вовремя налога.

Мы составили уже все возможные коды КБК НДФЛ для разных категорий плательщиков. И вы можете ознакомиться с ними ниже.

КБК НДФЛ 2019 для юридических лиц

Нижеприведенными КБК пользуются, как правило, организации и ИП, уплачивающие подоходные налог за своих сотрудников. Это важно понимать, так как ИП, не имеющие работников, платят по иным КБК.

Будьте внимательны!

Эти КБК предназначены исключительно для налоговых агентов.

Стоит отметить, что до 1 января 2019 года к числу налоговых агентов относились российские организации, индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, а также обособленные подразделения иностранных организаций в РФ, от которых или в результате отношений с которыми работник получил доходы (ст. 207 НК РФ).

В 2019 году налоговыми агентами также признаются российские организации, которые перечисляют денежное довольствие, зарплату, вознаграждения военнослужащим и лицам гражданского персонала (законопроект № 1078298-6).

|

Вид платежа по НДФЛ для налоговых агентов |

КБК |

|---|---|

|

НДФЛ |

182 1 01 02010 01 1000 110 |

|

Пени по НДФЛ |

182 1 01 02010 01 2100 110 |

|

Проценты по НДФЛ |

182 1 01 02010 01 2200 110 |

|

Штрафы по НДФЛ |

182 1 01 02010 01 3000 110 |

КБК НДФЛ для ИП, если у них нет работников

Очень часто у индивидуальных предпринимателей нет наемных работников. Они уплачиваю НДФЛ только со своих личных доходов. В этой ситуации ИП не являются налоговыми агентами, поэтому КБК по НДФЛ в 2010 году у них будут отличаться от тех, что используют организации.

Внимание! Эти же коды ставят в платежках адвокаты и нотариусы, уплачивающие подоходных со своих личных доходов.

|

Вид платежа по НДФЛ для ИП, не имеющих работников |

|

|---|---|

|

НДФЛ |

182 1 01 02020 01 1000 110 |

|

Пени по НДФЛ |

182 1 01 02020 01 2100 110 |

|

Проценты по НДФЛ |

182 1 01 02020 01 2200 110 |

|

Штрафы по НДФЛ |

182 1 01 02020 01 3000 110 |

КБК по НДФЛ для физических лиц

Если физлицу нужно заплатить в налоговую НДФЛ, оно также заполняет платежные документы, где указывает КБК. Коды бюджетной классификации для резидентов, отличаются от всех прочих. Смотрите нижеследующую таблицу.

|

Вид платежа по НДФЛ для резидентов, платящих, в том числе НДФЛ с продажи имущества |

КБК |

|---|---|

|

НДФЛ |

182 1 01 02030 01 1000 110 |

|

Пени по НДФЛ |

182 1 01 02030 01 2100 110 |

|

Проценты по НДФЛ |

182 1 01 02030 01 2200 110 |

|

Штрафы по НДФЛ |

182 1 01 02030 01 3000 110 |

КБК НДФЛ нерезидентов

|

Вид платежа по НДФЛ для иностранцев, работающих в РФ по патенту |

КБК |

|---|---|

|

НДФЛ |

182 1 01 02040 01 1000 110 |

|

Пени по НДФЛ |

182 1 01 02040 01 2100 110 |

|

Проценты по НДФЛ |

182 1 01 02040 01 2200 110 |

|

Штрафы по НДФЛ |

182 1 01 02040 01 3000 110 |

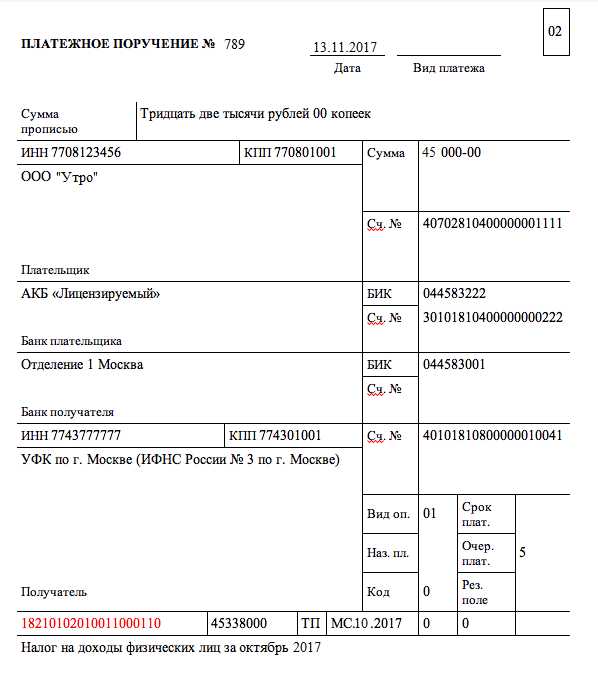

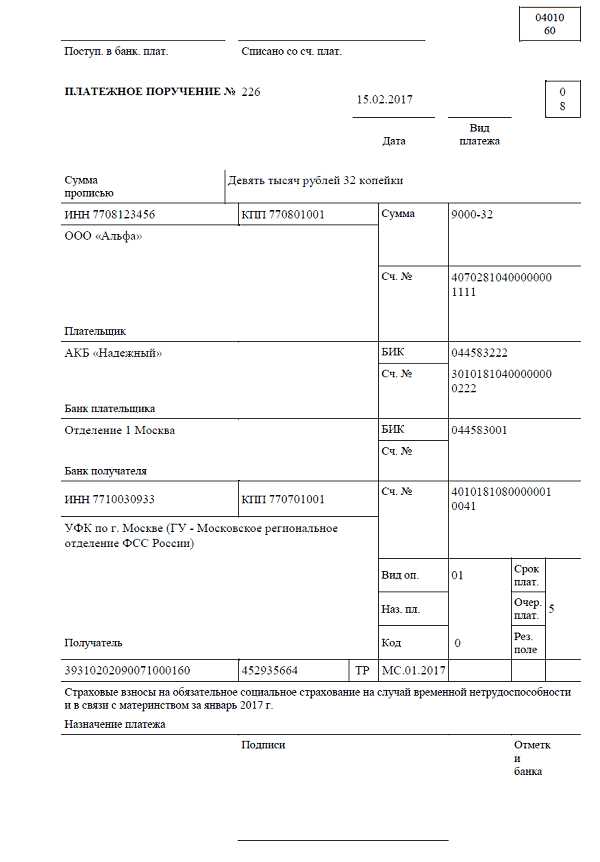

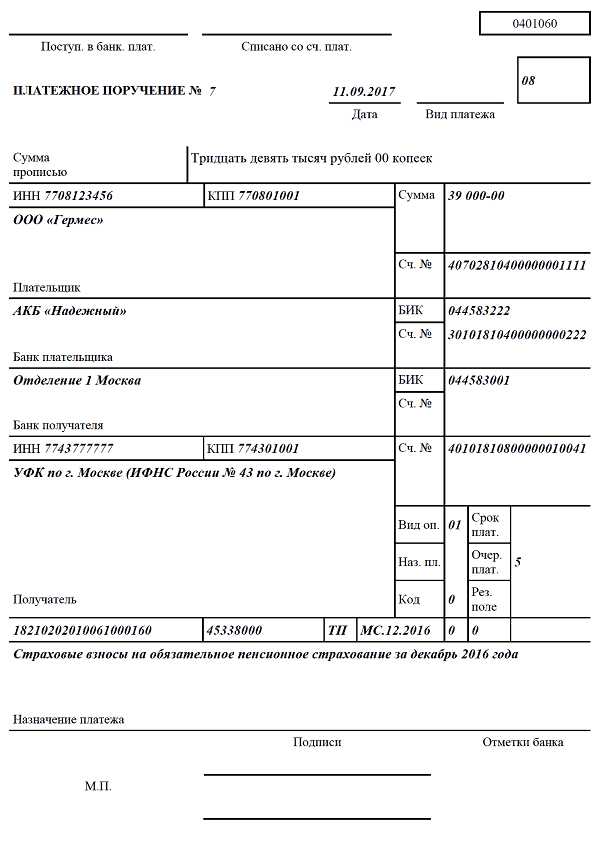

Коды бюджетной классификации по НДФЛ налогоплательщики в первую очередь указывают в платежном поручении. Этот реквизит неизменен независимо от того кто делает взносы в бюджет, а также о каком виде платежа идет речь: налог, штрафы или пени.

КБК по НДФЛ в 2019 году все без исключений вписывают в поле 104.

В заполненном виде ваша платежка должна выглядеть приблизительно следующим образом:

Помните, пожалуйста! Ошибка в КБК по НДФЛ приведет к тому, что ваш платеж не будет зачислен на счет налоговой, а значит, перед вашей компанией повиснет долг. Он грозит штрафами и пенями. Поэтому при оформлении платежек будьте внимательны.

Пени и штрафы по НДФЛ (КБК) на 2019 год

Несмотря на то, что вписать КБК НДФЛ в платежку – дело элементарное, ошибки все же возможны. Пусть это вас не пугает. При ошибочном написании нужно немедленно написать письмо в ИФНС по вашему местонахождению для уточнения КБК. Это вытекает из письма Минфина от 19.01.2018 № 03-02-07/1/2145.

Важно! Не нужно повторно платить НДФЛ, пени и штрафы по нему, если вы ошиблись в указании КБК. Достаточно просто написать заявление на уточнении КБК НДФЛ в отделение ФНС. А дальше налоговая сама перенаправит платеж по нужным реквизитам.

Итак, вы ошиблись с кодом, что предпринять:

- Не делайте повторный платеж налога;

- Компания или ИП пишут заявление на уточнение КБК по НДФЛ в налоговую инспекцию по месту своего нахождения.

- Территориальный орган ФНС решает вопрос об уточнении налогового платежа на день его фактической уплаты.

Обратите внимание! При ошибочном указании КБК по НДФЛ не исключено, что вам начислят пени, но перечислять их не нужно. Если компания заплатила подоходный налог вовремя, то после уточнения КБК, пени аннулируются.

- Инспекторы ФНС принимают решение об уточнении в течение 10 рабочих дней со дня получения заявления от организации. О принятом решении налоговики извещают компанию в течение пяти дней после утверждения своего решения.

www.zarplata-online.ru

КБК НДФЛ-2019

В поле 104 платежного поручения (Приложение 3 к Положению Банка России 19.06.2012 N 383-П) плательщик должен указать КБК, на который перечисляется тот или иной налог/взнос.

Выбор КБК по НДФЛ зависит от того, кто именно перечисляет этот налог.

КБК НДФЛ-2019 за сотрудников

Если НДФЛ в бюджет перечисляет организация или ИП в качестве налогового агента, то КБК в платежном поручении будет таким: 182 1 01 02010 01 1000 110.

Кстати, образец платежного поручения по НДФЛ, перечисляемому с выплат работникам, вы найдете в отдельном материале.

КБК НДФЛ для ИП за себя

Если налог со своих доходов уплачивает ИП на ОСН, то в поле 104 платежки он должен указать 182 1 01 02020 01 1000 110.

КБК НДФЛ физического лица

В некоторых ситуациях обычному физлицу (не ИП) приходится самостоятельно уплачивать НДФЛ (п. 1-4 ст. 228 НК РФ). Например, при продаже недвижимости, срок владения которой не дает освобождения от НДФЛ (п. 17.1 ст. 217, ст. 217.1 НК РФ). В этом случае физлицо в платежном документе должен указать КБК 182 1 01 02030 01 1000 110.

КБК НДФЛ-2019: дивиденды

При уплате НДФЛ с дивидендов КБК также зависит от того, кто перечисляет налог:

| Кто перечисляет НДФЛ с дивидендов | КБК |

|---|---|

| Налоговый агент | 182 1 01 02010 01 1000 110 |

| Физлицо – получатель дивидендов | 182 1 01 02030 01 1000 110 |

Здесь стоит отметить, что в принципе физлицу не придется задумываться над тем, какой КБК указать. Ведь, по идее, НДФЛ с выплачиваемых дивидендов должен удержать налоговый агент, и даже если он этого не сделает, самостоятельно декларировать доход в виде дивидендов физлицу не придется. А НДФЛ он уплатит на основании полученного из ИФНС уведомления (п. 6 ст. 228 НК РФ), в котором и будет указан необходимый КБК.

КБК НДФЛ: уплата пеней и штрафа

При перечислении пеней/штрафа плательщик указывает следующие КБК:

| Плательщик НДФЛ | КБК при уплате пеней | КБК при уплате штрафа |

|---|---|---|

| Налоговый агент | 182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

| ИП | 182 1 01 02020 01 2100 110 | 182 1 01 02020 01 3000 110 |

| Физлицо (не ИП) | 182 1 01 02030 01 2100 110 | 182 1 01 02030 01 3000 110 |

glavkniga.ru

эффективная таблица для всех случаев

Бухгалтеры должны платить НДФЛ за сотрудников и ИП на специальные КБК. В 2019 году за ошибку в КБК предусмотрены штрафы и блокировка счета за неуплату налога. Журнал «Упрощенка» изучил все изменения в кодах и подготовил эффективную таблицу с КБК по НДФЛ. Для удобства мы указали, в каком случае какой КБК можно использовать. Например, для уплаты НДФЛ с зарплаты работников.

КБК по НДФЛ на 2019 год за сотрудников и других ситуаций

Расшифровка | КБК при уплате НДФЛ в 2019 году |

|---|---|

За работников с НДФЛ, который перечисляет налоговый агент Применяется:

| 182 1 01 02010 01 1000 110 налог 182 1 01 02010 01 2100 110 пени 182 1 01 02010 01 3000 110 штраф |

За ИП и лицами, занятыми частной практикой, в том числе нотариусами и адвокатами (ст. 227 НК РФ) Этот НДФЛ платят ИП с доходов от своей деятельности, если они применяют общий режим и частнопрактикующие лица | 182 1 01 02020 01 1000 110 налог 182 1 01 02020 01 2100 110 пени 182 1 01 02020 01 3000 110 штраф |

С физлица, который платит гражданин самостоятельно, в том числе с дохода от продажи личного имущества Например, с выигрыша, с продажи квартиры, с доходов от аренды имущества (все случаи есть в статье со статье 228 НК) | 182 1 01 02030 01 1000 110 налог 182 1 01 02030 01 2100 110 пени 182 1 01 02030 01 3000 110 штраф |

В виде фиксированных авансовых платежей с доходов иностранцев, работающих на основании патента (ст. 227.1 НК РФ) | 182 1 01 02040 01 1000 110 налог 182 1 01 02040 01 2100 110 пени 182 1 01 02040 01 3000 110 штраф |

Журнал «Упрощенка» подготовил таблицу всех КБК на 2019 год с учетом всех изменений. Скачайте промо сейчас!

Новые КБК (таблица)www.26-2.ru

ᐉ Кбк ндфл штраф 2019 для юридических лиц. mainurist.ru

КБК для уплаты НДФЛ

НДФЛ считают, вычитая из суммы доходов физлиц документально подтвержденные расходы и беря определенный процент от этой величины (налоговую ставку). Отдельно начисляют НДФЛ резидентам и нерезидентам РФ, но это не касается наемных работников. Некоторые доходы, указанные в законодательном акте, не подлежат налогообложению (например, наследство, продажа недвижимости старше 3 лет, подарки от близких родственников и т.д.) Декларация доходов дает физлицам право на определенные налоговые вычеты.

Платится налоговым агентом ежемесячно в день зарплаты, максимум на следующий день. В случае оплаты больничных и пособий по отпускам, налог перечисляется налоговым агентом не позднее окончания месяца их выплаты. Не имеет значения, кто является налоговым агентом – юридическое или физическое лицо, ООО или ИП.

КБК для штрафов по НДФЛ 2019 года

Обязательной выплатой являются отпускные суммы, а также пособия по временной нетрудоспособности. Если отпускные рассчитываются самостоятельно работодателем, то больничные пособия выплачиваются только на основании предъявления заболевшим работником больничного лица. Отчетность по этим суммам составляется в последний день месяца, когда происходит начисление. Выплатить данные суммы работодатель имеет право вместе с зарплатой. Передать налог по этим выплатам необходимо на следующий день после удержания их с работника.

Надо отметить, что заплатить штраф налоговому агенту придется только в том случае, если у него была возможность выполнить возложенные законом обязанности, но он этого не сделал. Иногда такой возможности нет, например, когда доход физического лица имеет натуральный вид. Из такого дохода налог не удержать, соответственно, штрафа также не может быть.

КБК по НДФЛ на 2019 год: таблица

Какие коды бюджетной классификации по НДФЛ на 2019 год утверждены? На какие КБК вносить налог на доходы физических лиц с зарплаты, отпускных и прочих выплат? Приведем удобную таблицу с КБК по НДФЛ на 2019 год. Также в статье вы можете ознакомиться с образцом платежного поручения на уплату НДФЛ.

НДФЛ, удержанный из пособий по временной нетрудоспособности, пособий по уходу за больным ребенком, а также с отпускных, нужно перечислить не позднее последнего числа месяца, в котором был выплачен доход. Например, сотрудник уходит в отпуск с 6 по 23 марта 2019 года. Отпускные ему были выплачены 1 марта. В этом случае датой получения доходов и датой удержания НДФЛ является 1 марта, а последней датой, когда НДФЛ должен быть перечислен в бюджет – 30 марта 2019 года.

Онлайн журнал для бухгалтера

По общему правилу, заплатить в 2019 году НДФЛ нужно не позднее дня, следующего за днем выплаты работнику (физическому лицу) дохода. Так, допустим, зарплату за январь 2019 года работодатель выплатил 9 февраля 2019 года. Датой получения дохода будет 31 января 2019 года, датой удержания налога – 9 февраля 2019. Дата, не позднее которой нужно заплатить НДФЛ в бюджет, в нашем примере – 12 февраля 2019 года (поскольку 10 и 11 число – это суббота и воскресенье).

Какие коды бюджетной классификации по НДФЛ на 2019 год утверждены? На какие КБК вносить налог на доходы физических лиц с зарплаты, отпускных и прочих выплат? Приведем удобную таблицу с КБК по НДФЛ на 2019 год. Также в статье вы можете ознакомиться с образцом платежного поручения на уплату НДФЛ.

КБК НДФЛ 2019 за сотрудников

В качестве налоговых агентов все организации или индивидуальные предприниматели, заключившие с сотрудниками трудовые или подрядные договоры, обязаны оплачивать в бюджет НДФЛ, для чего необходима точная информация о КБК НДФЛ 2019 за сотрудников. Платеж отправляется в налоговую инспекцию по месту нахождения предприятия или ИП. При наличии обособленных подразделений, налог с доходов их сотрудников платится в ту ИФНС, в которой они находятся на учете. НК РФ устанавливает для ИП, работающих на патентной системе и ЕНВД, обязанность перечислять НДФЛ за сотрудников в инспекцию по месту осуществления деятельности.

Налоговые агенты обязаны указывать КБК в поле 104 и значение 02 в поле 101, обозначающем статус плательщика. В поле 105 необходимо указать код ОКТМО. В случае перечисления НДФЛ с доходов работников головного офиса и обособленного подразделения, в этом поле должны присутствовать 2 кода ОКТМО. В противном случае придется обратиться в ИФНС с заявлением о переводе налога. В качестве назначения платежа необходимо написать, с каких доходов сотрудников перечисляется НДФЛ, – инспекторам будет проще сверить информацию о фактической оплате налогов с данными из формы 6-НДФЛ. Общий пример заполнения можно посмотреть в образце платежного поручения.

КБК для уплаты пени по НДФЛ на 2019-2019 годы

- 182 1 01 02010 01 2100 110 ― пени по НДФЛ, перечисляемому налоговыми агентами.

- 182 1 01 02020 01 2100 110 ― пени по НДФЛ для ИП, адвокатов, нотариусов.

- 182 1 01 02030 01 2100 110 ― пени по НДФЛ для физлиц, получивших доходы, перечисленные в ст. 228 НК РФ.

- 182 1 01 02040 01 2100 110 ― пени по НДФЛ для нерезидентов по платежам, осуществляемым в соответствии со ст. 227.1 НК РФ.

Новшества налогового законодательства 2016 года затронули и НДФЛ. Начисление налога, облагаемого по ставке 13%, согласно п. 3 ст. 226 НК РФ, происходит на дату получения дохода, а его перечисление в бюджет ― не позже следующего дня после выплаты (п. 6 ст. 226 НК РФ).

КБК пени по НДФЛ в 2019 году для юридических лиц

- 1/300 от ставки рефинансирования, установленной ЦБ РФ за первые 30 дней просрочки и 1/150 от ставки — за всё последующее время, если недоимка возникла после 30.09.2019 (п. 4 ст. 75 НК РФ).

- 1/300 от ставки рефинансирования, установленной ЦБ РФ за весь срок просрочки, если недоимка образовалась ранее.

В сложившейся ситуации он имеет право подать в налоговую инспекцию по месту уплаты налога заявление с изложением допущенной ошибки и приложить к нему копию неверно оформленного поручения, подтверждающего факт совершения платежа. На основании полученного заявления налоговый орган примет решение об уточнении платежа либо обратится к налогоплательщику с предложением о проведении сверки взаиморасчетов.

26 Июл 2018 glavurist 95 Поделитесь записьюmainurist.ru

КБК НДФЛ за сотрудников в 2019

Налог на доходы физических лиц исчисляется из всех денежных выплат этому лицу. Исчислением занимается работодатель, который в данном случае является налоговым агентом. Как для уплаты других налогов, так и для НДФЛ, для перевода денежных средств в бюджет необходимо указать правильные КБК, чтобы средства были зачислены в правильном направлении. Есть ли изменения в КБК НДФЛ за сотрудников в 2019 году? Попробуем разобраться в данной статье.

Понятие налогового агента

Налоговый Кодекс рассматривает лиц, которые осуществляют прием сотрудников на работу, как налоговых агентов и в связи с этим возлагает на них некоторые обязанности, связанные с выплатой денежных вознаграждений наемным сотрудникам:

- Налоговый агент должен производить ежемесячное начисление по налогу с нарастающим итогом.

- Рассчитываясь со своим персоналом, налоговый агент должен удержать сумму, необходимую для оплаты данного налога.

- Налоговый агент обязывается производить оплату НДФЛ в направлении бюджета своевременно и в размере, установленном законодательством.

Налоговым агентом может являться как юридическое лицо, то есть организация, так и индивидуальный предприниматель, которые имеют наемных работников и выплачивают им зарплату в законном порядке.

В какие сроки происходит расчет

Так как работодатель обязан производить выплаты своим сотрудникам регулярно, он должен ежемесячно оплачивать сумму налога в бюджет. Выплачивая НДФЛ за работников в 2019 году, КБК придется указывать хотя бы раз в месяц. При этом выплачивать сумму налога работодатель должен из всех денежных выплат, получаемых работником.

Стоит рассмотреть сроки, когда происходит удержание и выплаты по данному налогу.

Согласно правилам, заработная плата сотрудникам выплачивается два раза в месяц (каждые 15 дней), при этом исчисление суммы налога происходит конкретно в день выдачи зарплаты работнику, а перевести ее в бюджет необходимо не позже, чем в следующий после расчета день.

В случае оформления больничного и выплаты пособия по нему налог требуется изъять в последний день месяца выплаты. То есть это можно сделать в том месяце, в котором будет выплачена зарплата сотруднику вместе с пособием. Такая же ситуация возникает и с отпускными вознаграждениями. Чтобы перечислить эту сумму, существует крайний срок – последний день месяца выплаты.

Когда сотрудник подлежит увольнению, из надлежащих ему выплат также следует вычесть и перечислить суммы НДФЛ, но производится это таким образом: вычитают сумму в день, когда выплаты выдаются сотруднику на руки, а перевести их надо на следующий день в бюджет.

Используемые коды

Любые выплаты в бюджет совершаются с помощью реквизитов того учреждения, куда они направляются, а также с помощью определенных кодов для правильного классифицирования и перераспределения сумм уже в бюджете.

Оплачивать налог необходимо по реквизитам того налогового органа, в котором зарегистрирована данная организация. В случаях с индивидуальными предпринимателями оплаты происходят также по месту регистрации предпринимательства, то есть по месту жительства. Исключением являются те частные предприниматели, которые работают на ЕНВД или применяют патент, тогда выплаты также осуществляются по месту предпринимательской деятельности, которая совпадет с местом регистрации.

Новые КБК по НДФЛ на 2019 год не предусмотрены. Продолжают действовать КБК с предыдущего года. Так, чтобы организации оплатить саму сумму налогов по сотрудникам, необходимо использовать КБК 182 1 01 02010 01 1000 110. Если же состоялась просрочка по данному платежу и организация должна уплатить пени и штраф, то используются коды 182 1 01 02010 01 2100 110 и 182 1 01 02010 01 3000 110 соответственно.

Для индивидуальных предпринимателей предусмотрены собственные коды. Так, для оплаты сумм по налогу за рабочих ИП, использующий общий режим налогообложения, обязан использовать КБК 18210102020011000110. Чтобы ему же оплатить пени, указывается код 182 1 01 02020 01 2100 110, а штрафы — 182 1 01 02020 01 3000 110.

В 2019 году КБК НДФЛ для юридических лиц отличаются от КБК для индивидуальных предпринимателей.

Где используют код

С КБК придется сталкиваться хотя бы раз в месяц после осуществления всех выплат сотруднику. Суммы налога требуется перечислить в бюджет на следующий день после их удержания из выплаченных вознаграждений.

Код указывается в поле 104 платежного поручения и является приоритетным реквизитом.

Итак, несмотря на то, что в Налоговом Кодексе в 2019 году произошли определенные изменения, в новом году как предприниматели, так и организации будут использовать те же коды, что и в прошлом. Это облегчает задачу уплаты налогов в бюджет, но, заполняя отведенное КБК поле, надо быть предельно внимательными, чтобы не допустить возникновения ошибок.

saldovka.com

кбк ндфл 2018 за сотрудников для ип

Любой работодатель, в том числе ИП, обязан удержать налог на доходы физических лиц с каждого вознаграждения работнику. О том, какие КБК актуальны при перечислении НДФЛ за сотрудников для ИП в 2019 году, а также об алгоритме действий при ошибочно указанном КБК в платёжном поручении, расскажем в статье.

Сроки уплаты НДФЛ за сотрудников для ИП 2018-2019

Подоходным налогом облагаются заработные платы, отпускные, премии, выплаты по листу нетрудоспособности, в том числе по уходу за больным ребенком. Не подлежат налогообложению:

-

пособия по беременности и родам;

-

компенсационные выплаты, например, при увольнении, кроме компенсации за неиспользованный отпуск;

-

единовременные выплаты (в том числе материальная помощь), например, членам семьи умершего работника и др. (полный перечень смотрите в ст. 217 НК РФ).

Сроки уплаты НДФЛ за сотрудников в 2019 году не меняются. Платежное поручение для перечисления НДФЛ с зарплаты должно быть отправлено в банк в тот же день, либо на следующий за днем удержания. То есть если зарплата за январь 2018 года выплачена (а значит и удержан подоходный налог) 1 февраля, то НДФЛ должен быть перечислен 1 или 4 февраля 2018 года, так как 2 и 3 февраля — выходные дни.

Переживаете за своевременность выплат и налоговых отчислений? Передайте все расчеты по выплатам НДФЛ специалистам сервиса Главбух Ассистент Они возьмут на себя расчет и оформление подоходного налога, а у вас появится свободное время на развитие бизнеса.

Важно! НДФЛ с аванса не удерживается

Что касается пособий по больничному листу и отпускных, то с них НДФЛ перечисляется до конца месяца, в котором произошла выплата. То есть за отпускные, выплаченные сотруднику 6 марта 2019 года, уплатить налог следует не позднее 31 марта 201. Сумма налога зависит от статуса налогоплательщика (13% для резидентов и 30% для нерезидентов), но для КБК при уплате НДФЛ с доходов сотрудников ИП статус не имеет значения.

О сроках уплаты НДФЛ в 2018 году читайте здесь

Изменения КБК в 2018 году

КБК часто меняются, например с 2018 года изменились коды по налогу на прибыль, на акцизы и курортный сбор, а с 2019 года меняется порядок формирования и применения КБК (утвержден приказом Минфина от 08.06.2018 № 132н).

Чтобы не пропустить изменения и быть спокойным за правильность и своевременность уплаты всех налогов, воспользуйтесь помощью профессионалов из сервиса Главбух Ассистент . Они проследят за изменениями в законодательстве, вовремя уведомят вас об актуальных реформах и решат все вопросы с налоговой.

Об изменениях КБК 2018 здесь

Актуальные в 2018 году коды БК при уплате НДФЛ за сотрудников ИП

Изменения в законах не коснулись КБК НДФЛ за работников для ИП, в 2019 году всё также действительны коды, утвержденные Приказом Минфина от 1.07.2013 № 65н.

КБК код бюджетной классификации представляет собой 20-значный код, которым зашифрованы определенные сведения о платеже. Например, с 14-й по 17-ю цифры кода обозначают вид платежа, 1000 это налог, если 2100, то пени, если 3000, то штраф.

Подробнее о КБК 2018 читайте здесь

Таблица актуальных КБК НДФЛ 2019 ИП за сотрудников

|

Вид НДФЛ |

Наименование платежа |

КБК |

|

С доходов, источником которых является налоговый агент, за исключением доходов, в отношении которых исчисление и уплата налога осуществляются в соответствии со ст. 227, 227.1 и 228 НК РФ |

налог |

182 1 01 02010 01 1000 110 |

|

пени |

182 1 01 02010 01 2100 110 |

|

|

штраф |

182 1 01 02010 01 3000 110 |

|

|

С доходов, полученных нерезидентами, работающих по найму у ИП на основании патента (ст.227.1 НК РФ) |

налог |

182 1 01 02040 01 1000 110 |

|

пени |

182 1 01 02040 01 2100 110 |

|

|

штраф |

182 1 01 02040 01 3000 110 |

|

|

С доходов, указанных в ст. 228 НК РФ |

налог |

182 1 01 02030 01 1000 110 |

|

пени |

182 1 01 02030 01 2100 110 |

|

|

штраф |

182 1 01 02030 01 3000 110 |

Более детальный и актуальный перечень всех КБК для ИП всегда можно найти на сайте Федеральной налоговой службы налог.ру.

Заметим, что КБК НДФЛ за сотрудников- нерезидентов, трудящихся по найму у организаций или ИП на основании патента, выделен в налоговом кодексе особо!

О КБК для ИП читайте также здесь и здесь

Как исправить некорректный КБК в «платёжке» НДФЛ за сотрудников

Корректность КБК в платёжном поручении гарантирует своевременную уплату налогов и сборов, а значит и позволяет оптимизировать расходы компании. Но что делать, если ошибки в указании КБК все же не удалось избежать? В таком случае налог все равно поступает в бюджет и считается уплаченным, но согласно ст.45 НК РФ требуется обратиться в ИФНС с заявлением об уточнении налогового платежа. Это подтверждает и Минфин письмом от 19.01.2017 № 03-02-07/1/2145.Заявление составляют в свободной форме, к нему прилагается копия платежного поручения с ошибкой, предоставить его в ИФНС можно одним из трех способов:

- лично или через доверенное лицо;

- по почте заказным письмом с уведомлением;

- в электронном виде через интернет.

Платить еще раз НДФЛ нет необходимости, после 10 дней, данных налоговикам на рассмотрение заявления, платеж зачисляется на верный КБК, а пени, даже начисленные, после уточнения кода аннулируются.

Три месяца бухгалтерского, кадрового учета и юридического сопровождения БЕСПЛАТНО. Торопитесь оставить заявку, предложение ограничено.

Остались вопросы по теме статьи?

Задайте вопрос эксперту:

Задать вопрос

www.business.ru

КБК НДФЛ 2018 – таблица кодов для перечисления налога

При перечислении налога на доходы физических лиц налоговым агентом или физлицом в платежном поручении необходимо указывать актуальные коды бюджетной классификации. Если ввести неверный код, то деньги попадут не по адресу и налоговая наложит штраф на плательщика. Мы собрали действующие КБК НДФЛ 2018 для юридических лиц, за работников и прочие в одной статье, для удобства сгруппировав в таблицы.

КБК НДФЛ на 2018 год: изменения

Несмотря на то, что многие коды бюджетной классификации (налога на прибыль, страховых взносов, по акцизам) были откорректированы, КБК по НДФЛ остались прежними как для юридических лиц, так и для предпринимателей.

Коды установлены Приказом Министерства финансов № 65н от 01.07.2013 г. и имеют такую структуру:

- код состоит из 20 цифр (разрядов), объединенных в группы;

- группа показывает, за что перечислены деньги в бюджет: помогает классифицировать денежные поступления;

- различают коды по 14–17 разряду.

Так, для налогов указывают «1000», для пеней – «2100», а для штрафных санкций — «3000».

КБК НДФЛ 2018 для юридических лиц

Все организации обязаны перечислять налог на доходы физлиц в бюджет. Применяйте следующие КБК НДФЛ за работников в 2018 году:

КБК НДФЛ 2018 с материальной выгоды, дивидендов, дохода по ГПХ такой же, как и для перечисления налога — 182 101 020 100 11 000 110.

Согласно ст. 227 НК РФ индивидуальные предприниматели, работающие на общей системе налогообложения, нотариусы, адвокаты и субъекты, занимающиеся частной практикой, применяют:

Важно! При расчете НДФЛ помните, что налог не удерживается с аванса! По закону работодатель не имеет права уплачивать налог из собственных денежных средств.

КБК НДФЛ в 2018 году для физлиц

Согласно статье 228 НК РФ резиденты уплачивают налог с таких доходов:

- материальные вознаграждения, полученные от других физических лиц или компаний, не являющихся налоговыми агентами;

- от продажи собственного имущества или сдачи его в аренду;

- полученных за пределами РФ;

- от наследства, выигрышей, подарков и прочих.

Таблица КБК по НДФЛ на 2018 год для физлиц:

КБК НДФЛ 2018 с дивидендов для физических лиц — 182 101 020 3001 1000 110.

КБК для перечисления НДФЛ в 2018 году: образец платежки

При перечислении налога в бюджет агенты обязаны правильно заполнить платежное поручение:

вписать соответствующий КБК в графе «104»;

в поле «101» прописать код 02 — идентифицирует от кого пришел платеж.

Что делать, если неправильно указан код

Если код бюджетной классификации будет указан не верно, то деньги попадут на другой счет, это приведет к образованию недоимки по НДФЛ, что в свою очередь грозит пеней и штрафом.

В письме Минфина № 03–02–07/1/2145 сказано, чтобы исправить допущенную ошибку нужно составить заявление на уточнение КБК платежа и отправить в свою ИФНС.

Повторно перечислять платеж не нужно, после получения заявления от вас ФНС сама перенаправит взнос на правильный счет.

Заключение

Несмотря на изменения в формах 2, 3 и 6-НДФЛ, КБК НДФЛ 2018 за работников и для физлиц остались прежними. Тип кода бюджетной классификации зависит от вида платежа и статуса налогоплательщика — налоговый агент или физическое лицо. Следует помнить, что для выплат за наемных рабочих и иностранцев коды также отличаются.

ktovdele.ru